U Velikoj Britaniji traje nacionalni praznik. U SAD-u će idući ponedjeljak biti jedan. Studenti se vraćaju na fakultete, a djeca u škole. Posljednji tjedan kolovoza obično je Sargaško more tržišne akcije, gotovo jednako mirno kao Dan zahvalnosti ili Božić, ali u srijedu poslijepodne čut ćemo najnovije rezultate Nvidije. Dotad se ne možemo potpuno odjaviti.

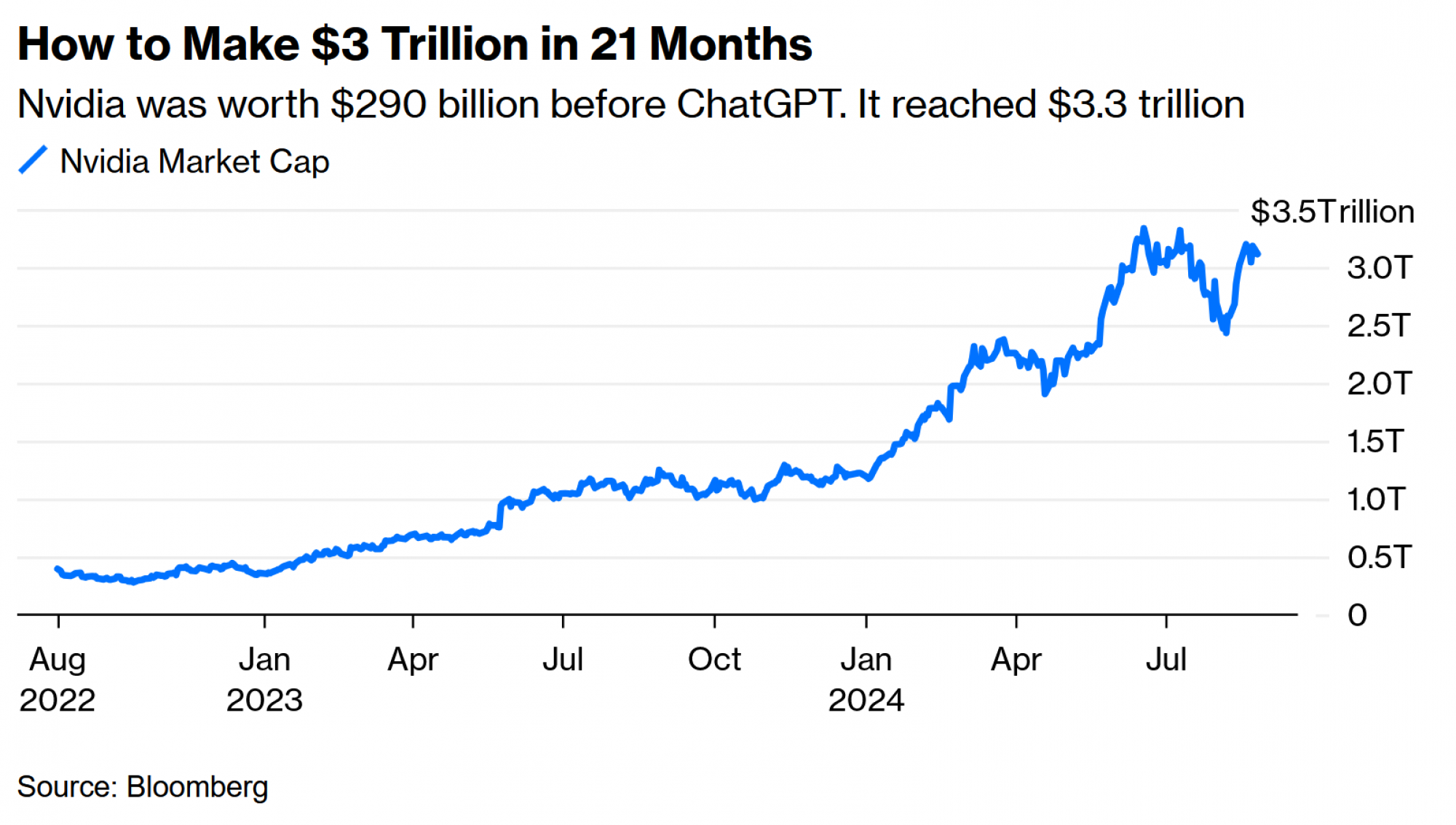

Puno je napisano o fenomenu Nvidije, čak i na Bloombergu, ali i šire. Otkako je ChatGPT pokrenut u studenom 2022. godine, Nvidijina tržišna kapitalizacija porasla je za više od tri bilijuna dolara. Njegove ljetne promjene cijena dionica dovele su do golemih izgubljenih i ponovno zarađenih količina novca.

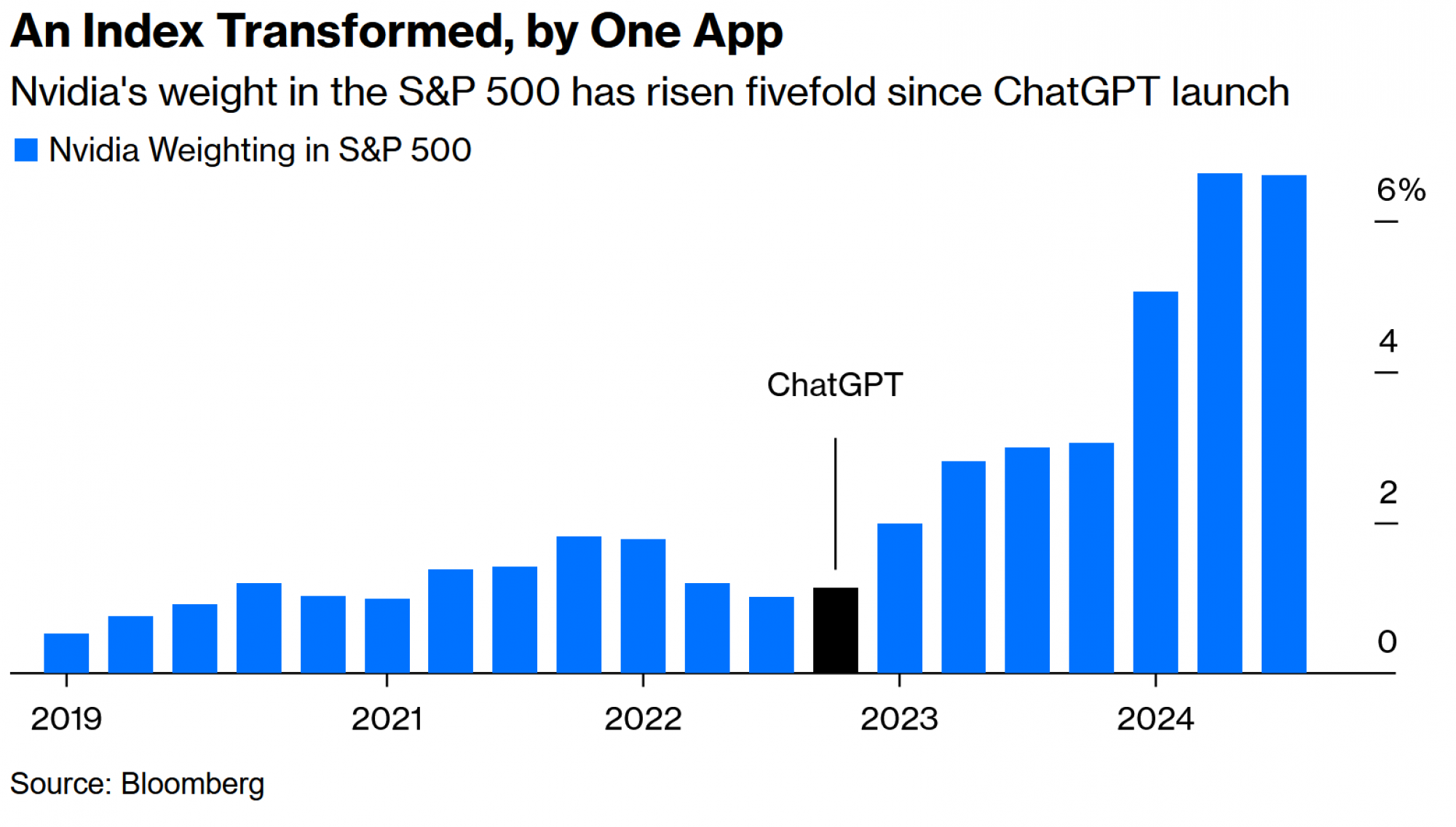

Taj je porast pretvorio tvrtku u pokretački utjecaj na indeksu S&P 500, od čega sada čini više od šest posto. Ne postoji presedan da tvrtka tako brzo dosegne toliku težinu. To dodaje volatilnost indeksu, a Nvidiju je pretvorilo u kritičnog pokretača tržišta. Stoga će se rezultati tretirati gotovo kao makrodogađaj.

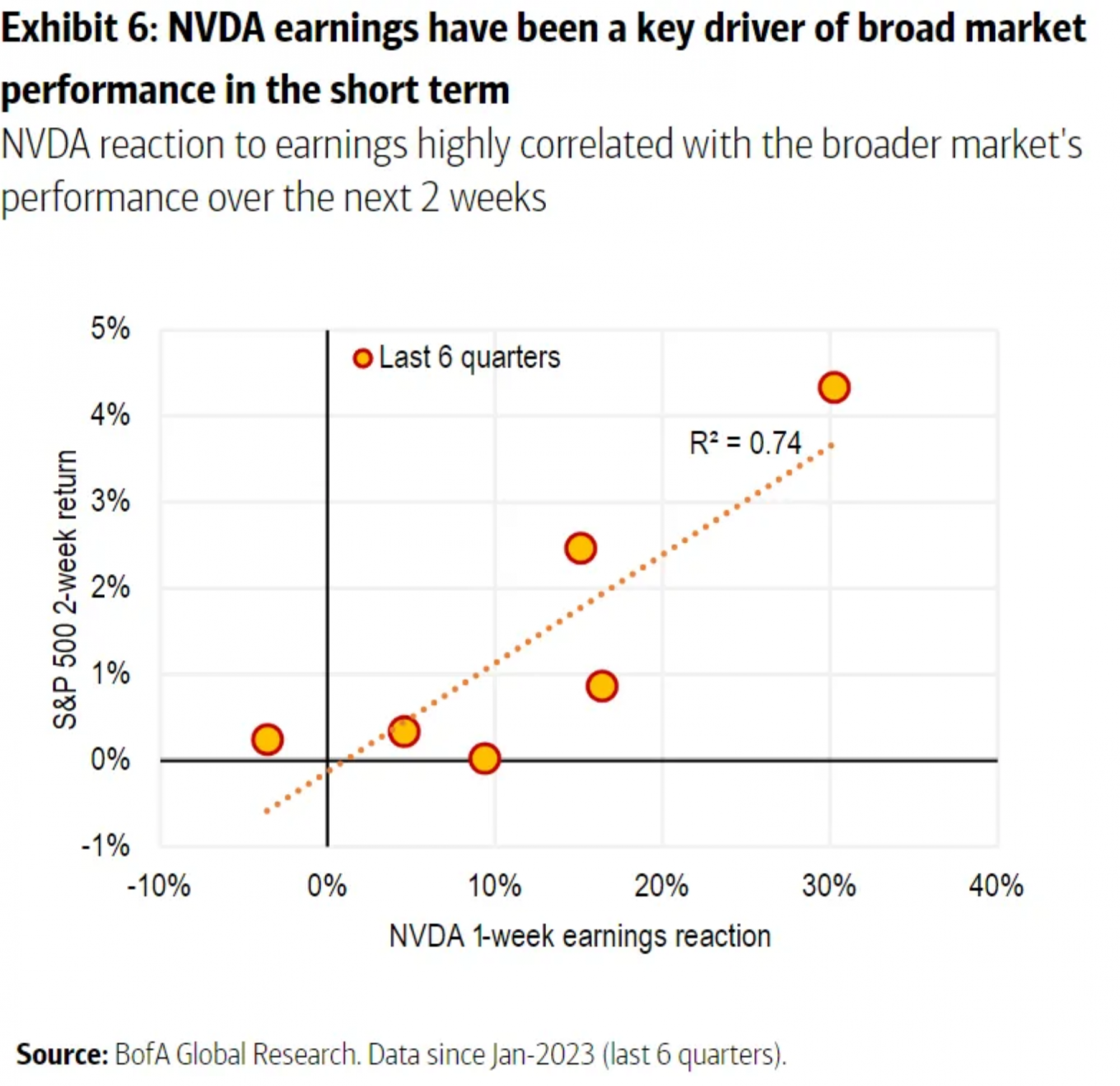

Nvidijina težina u indeksu S&P 500 porasla je pet puta od lansiranja ChatGPT-a. Bank of America Nvidijinu važnost ilustrira u sljedećem grafikonu uspoređujući učinak njezinih dionica u tjednu nakon objave zarade na jednoj osi i učinak indeksa S&P 500 tijekom sljedeća dva tjedna na drugoj. Korelacija ne dokazuje uzročnu vezu, ali kada iznosi 78 posto, svakako sugerira da šire tržište slijedi primjere proizvođača čipova.

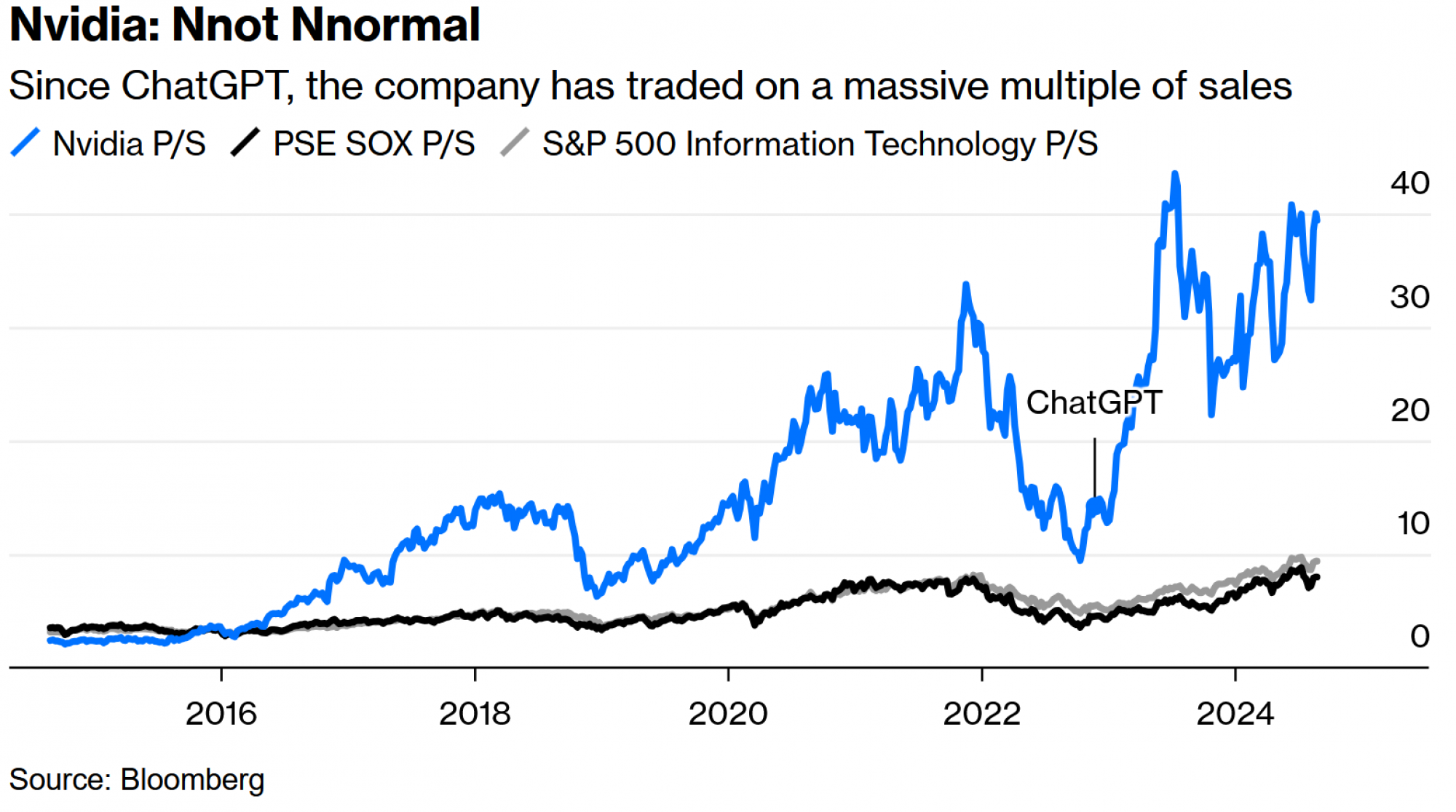

Nvidia je dominantni dobavljač čipova potrebnih za rad umjetne inteligencije, što je potaknulo masovnu kupnju njezinih proizvoda po rastućim cijenama i profitnim maržama. To je izvanredna priča o uspjehu, a u smislu višestruke zarade, najčešće korištene metrike za vrednovanje dionica, nije tako skupa. Nvidijina višestruka prodaja, međutim, govori drugačiju priču. Od ChatGPT-a povećao se na četiri puta veće višestruke iznose koji se plaćaju na prodaju njegovih kolega, kao što je indeks SOX poluvodiča Philadelphia Stock Exchangea ili indeks S&P 500 informacijske tehnologije. Nvidijine marže fantastične su i tako visoki umnošci prodaje pokazuju vjeru tržišta da se mogu održati.

Puno toga ovisi o Nvidijinoj kontinuiranoj sposobnosti da prodaje puno toga, i to uz velike marže. Zasad joj pomaže položaj virtualnog monopola, ali to neće trajati zauvijek (kao što jasno pokazuje suprotno bogatstvo Intela, desetljećima dominantnog svjetskog proizvođača čipova i virtualnog monopolista).

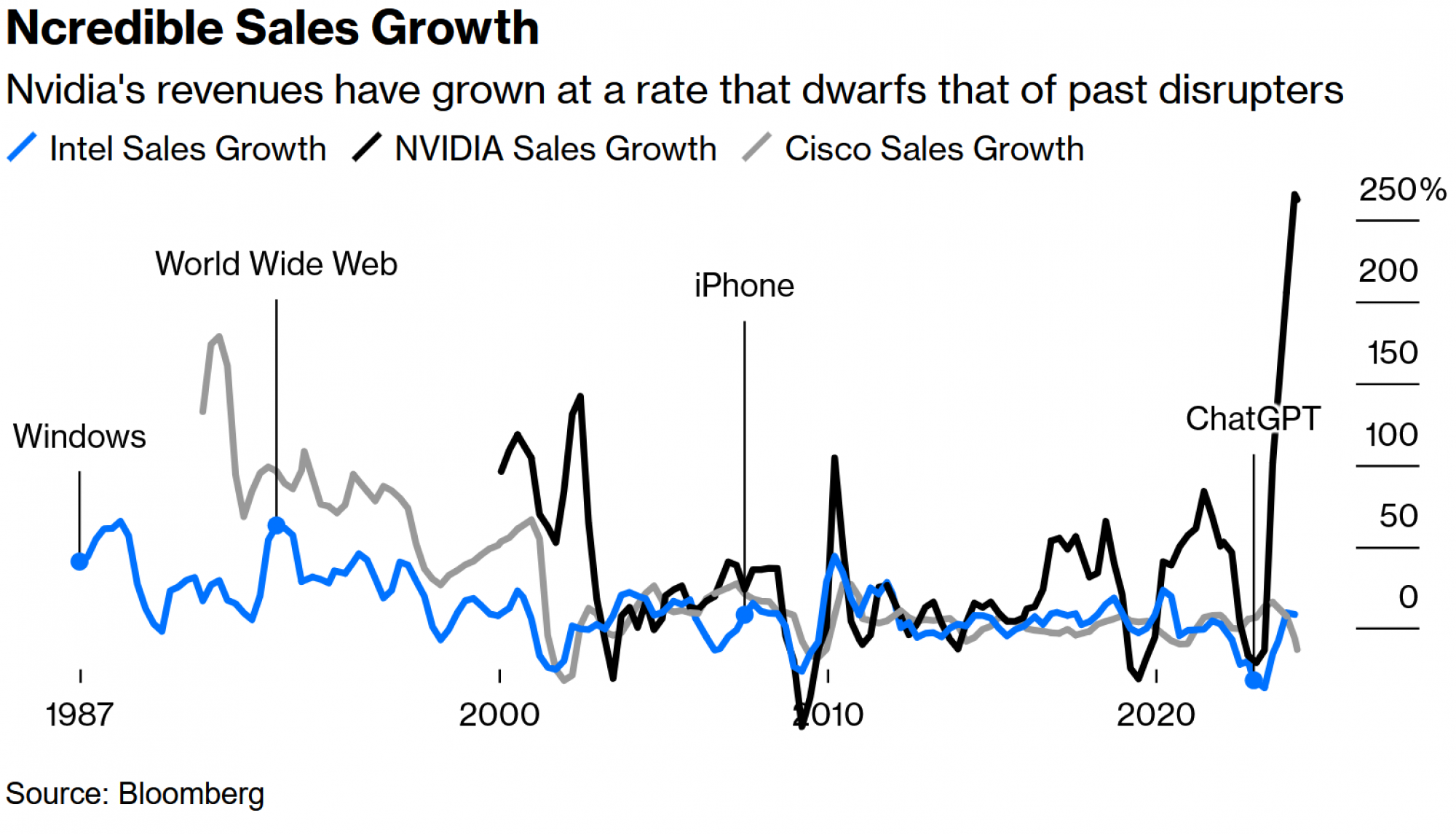

Za referencu, vrijedi pogledati idući grafikon, koji smo objavili nakon Nvidijinih posljednjih rezultata u svibnju, uspoređujući njen rast prodaje s Intelom i Cisco Systemsom, divovima internetskog rasta. Očekivati da će Nvidia održati takav rast prodaje ili čak pokušati procijeniti gdje bi se njena prodaja konačno mogla stabilizirati veliko je pitanje.

Održavanje prodaje nije veliki izazov jer postoji utrka u naoružanju kompanija koje se nadaju iskoristiti UI, a koje bi općenito rado platile bilo koju cijenu koju Nvidia zatraži. Nvidiji pomaže to što njeni kupci također imaju duboke džepove, jer su i sami monopolističke tehnološke grupe. "Kada vaši najveći kupci budu ostalih šest komponenti dionica Sedam veličanstvenih, stvari bi trebale biti dobre", komentira Jay Woods iz Freedom Capitala.

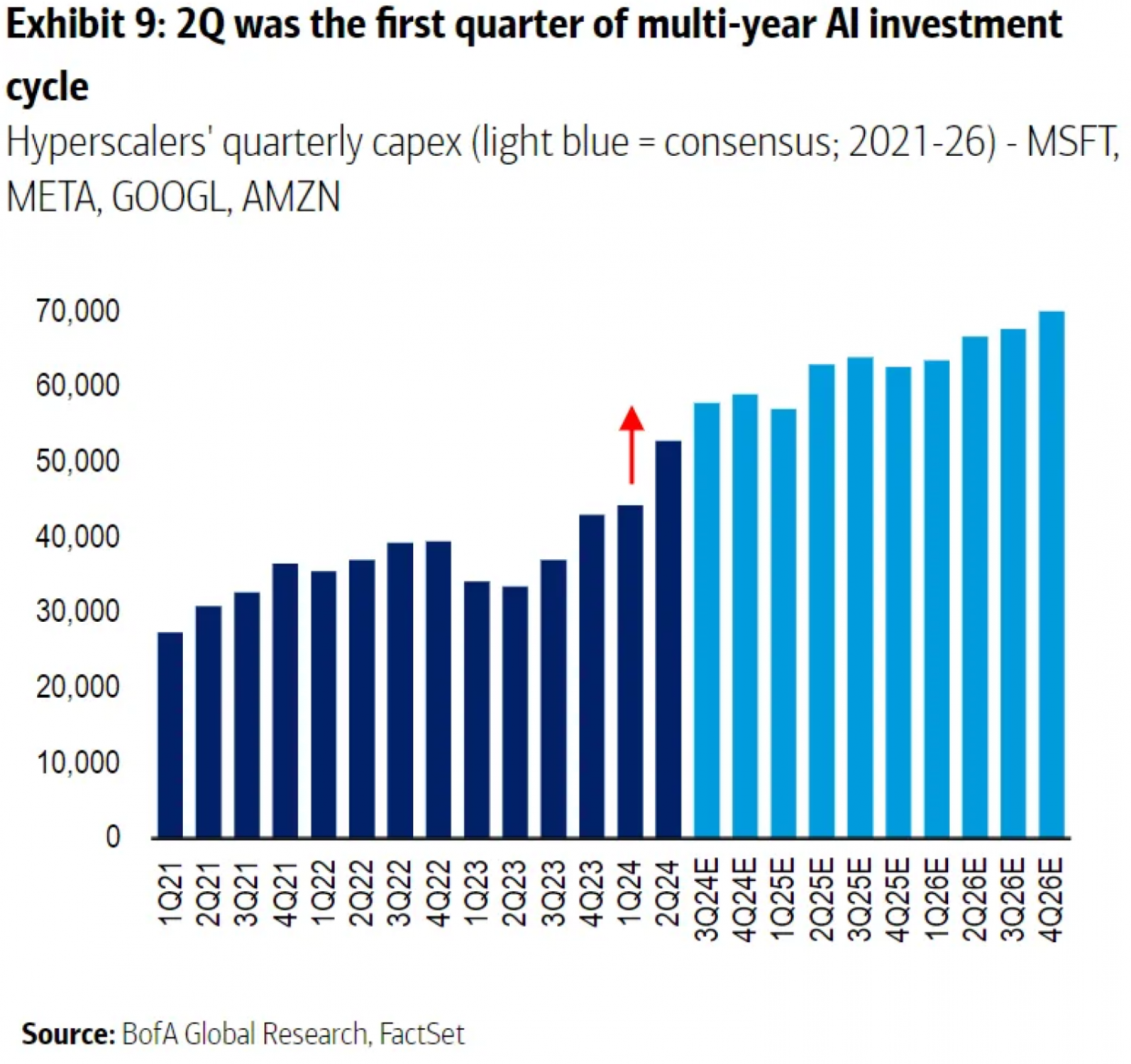

Četiri najveća kupca tvrtke su takozvani hyperscalers, Microsoft, Meta, Alphabet i Amazon, svi s velikom internetskom prisutnošću koji se nadaju da će ih UI učiniti daleko profitabilnijima. Svi su javno govorili o svojoj namjeri da nastave mnogo trošiti, uglavnom na UI. Niži grafikon iz BofA-e prati rast očekivanih kapitalnih ulaganja tih četiriju tvrtki, od kojih će velik dio morati otići Nvidiji.

Dugoročno, može li se to održati? Najveće ovogodišnje kolebanje za Nvidiju i druge dionice u sektoru došlo je kada su velike tvrtke priznale u pozivima o zaradi da još ne vide korist od UI-ja. Povratak u kolovozu pokazuje uvjerenje da se taj problem može prevladati. No nije jasno hoćemo li saznati odgovore iz najnovijih kvartalnih rezultata.

John Belton iz Gabelli Fundsa potvrdio je da je Nvidia sada važna uglavnom zbog učinka koji ima na tuđa kapitalna ulaganja, ali da je to područje u kojem je jasnoća još uvijek daleko. "Ne mislim da će taj ciklus zarade dati puno jasnoće u vezi s tim pitanjem, osobito zato što je Nvidia još uvijek ograničena opskrbom, između proizvodnih ciklusa prije lansiranja čipa Blackwell, a tvrtke koje se bave hiperrazmjernim oblakom već su revidirale svoje izglede za kapitalna ulaganja."

Sjajno je kada imate spremne kupce, ali trebate i proizvod da im ga prodate. To se čini kritičnim problemom jer Nvidia upravlja prijelazom na sljedeću generaciju čipova Blackwell GB200 usred nagađanja da proizvodnja ne ide glatko.

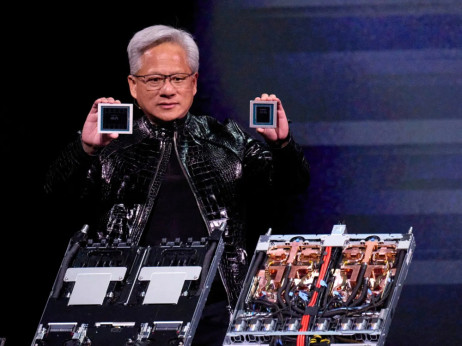

Louis Navellier, iskusni investitor koji stidljivo priznaje da je dosad ostvario 3000 posto dobiti na svom holdingu Nvidije, objašnjava zašto je to važno: Alphabetov Google naručio je više od 400 tisuća novih čipova, što je narudžba vrijedna 10 milijardi dolara; Meta ima sličnu narudžbu, a Microsoft želi imati 55 do 65 tisuća novih čipova spremnih za OpenAI (koji nam je donio ChatGPT) do prvog kvartala sljedeće godine.

"Bilo je bezbroj izvještaja da Nvidia odgađa svoj Blackwell GB200 za najmanje tri mjeseca. Do tog kašnjenja Blackwell GB200 GPU-a navodno je došlo zbog greške tvrtke Taiwan Semiconductor Manufacturing Company (TSMC) koja spaja dva čipa GB200. Kao rezultat toga, Nvidijine smjernice o isporuci Blackwell GB200 GPU-a i zaostale narudžbe bit će važnije od stvarne tromjesečne prodaje i zarade."

Koliko dugo?

Najveći problem s kojim se Nvidia suočava je koliko dugo može zadržati status monopola. Povijest tehnoloških inovacija sugerira da monopolisti nemaju tendenciju ostati takvi zauvijek; ili im netko snizi cijenu ili tehnologija skače ispred njih. Antitrust bi također mogao biti problem, budući da se snažno dopada populističkim krilima obiju stranaka u SAD-u. Ako se utvrdi da je Google monopolist, logično je da Nvidia riskira sličnu sudbinu ako zadrži dominaciju. Navellier se međutim kladi da će brzina promjena u tehnologiji umjetne inteligencije i golema investicija koju je Nvidia već uložila u čip Blackwell djelovati kao prepreka ulasku još nekoliko godina.

"Povijesno gledano, moji najveći dobici došli su od ulaganja u monopole koji su se pojavili prije nego što se pojavila konkurencija. Neki od mojih prošlih monopola uključuju Conair (sušila za kosu u 1980-ima), Tyson Foods (McNuggets i chicken tenders u ranim 1990-ima), Hanson Natural (sredinom 2000-tih koji je kasnije preimenovan u Monster Beverage) i Nvidiju (još od 2016. do 2018.). Međutim, za razliku od prošlih monopola u koje sam ulagao, gdje se konkurencija obično pojavila za nekoliko godina, ne očekujem da će se pojaviti bilo koji učinkoviti konkurent koji bi poremetio regenerativni UI monopol kojim Nvidia dominira. Kao rezultat toga, planiram držati Nvidiju još nekoliko godina".

To je na neki način procjena koja oduzima dah, ali nije luda. To također nije teza koja se može dokazati ili opovrgnuti s novim informacijama koje ćemo dobiti ovaj tjedan. Pitanja o proizvodnji čipova dominirat će, a bilo kakvo potpuno neispunjenje očekivanja vjerojatno bi dovelo do prilične rasprodaje za S&P u slabom trgovanju u kolovozu. Nasdaq 100 skliznuo je nešto više od jedan posto u ponedjeljak, uglavnom zahvaljujući lošim performansama Nvidije (pad od 2,25 posto) i drugih proizvođača čipova.

Stupanj optimizma, čak i nakon ljetnih promjena kada je Nvidia bila blizu pada tržišne kapitalizacije od bilijun dolara, a zatim ju je ponovno stekla, također je uznemirujuća. Woods ističe da od 74 analitičara koje je pratio Bloomberg, 66 ima preporuke za kupnju, s osam zadržavanja i bez prodaje. S tim postotkom optimizma ugrađenog u cijene, nije iznenađujuće da živci rade uoči rezultata.

.png)