Ako u proizvodnji koristite kakaovac ili kavu kao sirovinu, onda vas sigurno boli glava od rasta njihovih cijena. No aktivni sudionici tržišta kapitala tu vide priliku za profit. Veliki institucionalni investitori ulažu u sirovine putem terminskih ugovora, kao i kompanije koje se štite kupnjom takvih ugovora. S druge strane, malim ulagačima najlakši način pridruživanja velikim igračima je kupnja ETF-ova koji prate kretanje cijene tih terminskih ugovora.

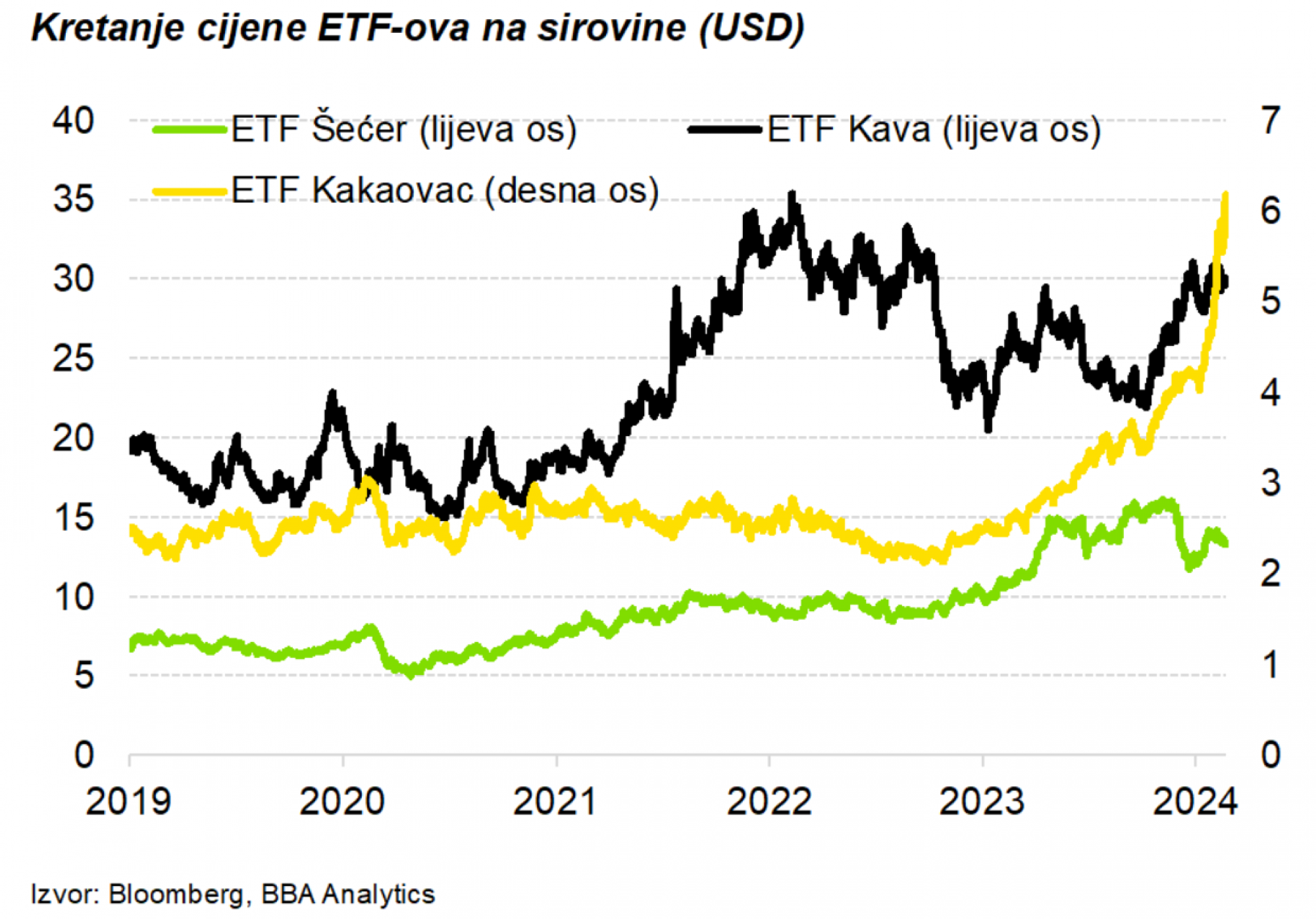

Ako ste početkom 2019. godine uložili u ETF-ove koji prate cijene šećera, kave i/ili kakaovca, mogli ste dosad zaraditi 52 posto. Ipak, kad taj prinos usporedimo s indeksom S&P500, i dalje je američki dionički indeks neprikosnoven. Naime, u istom je razdoblju S&P500 narastao za 100 posto. Možda ETF-ovi na sirovine nisu prepoznati većem broju investitora, no mogu poslužiti kao vrlo dobra imovina za diverzifikaciju portfelja. Nasuprot indeksa S&P500, koji navedeni robni ETF-ovi nisu uspjeli pobijediti, imamo obveznice koje su vlasnicima u tom razdoblju donijele pad vrijednosti od pet posto.

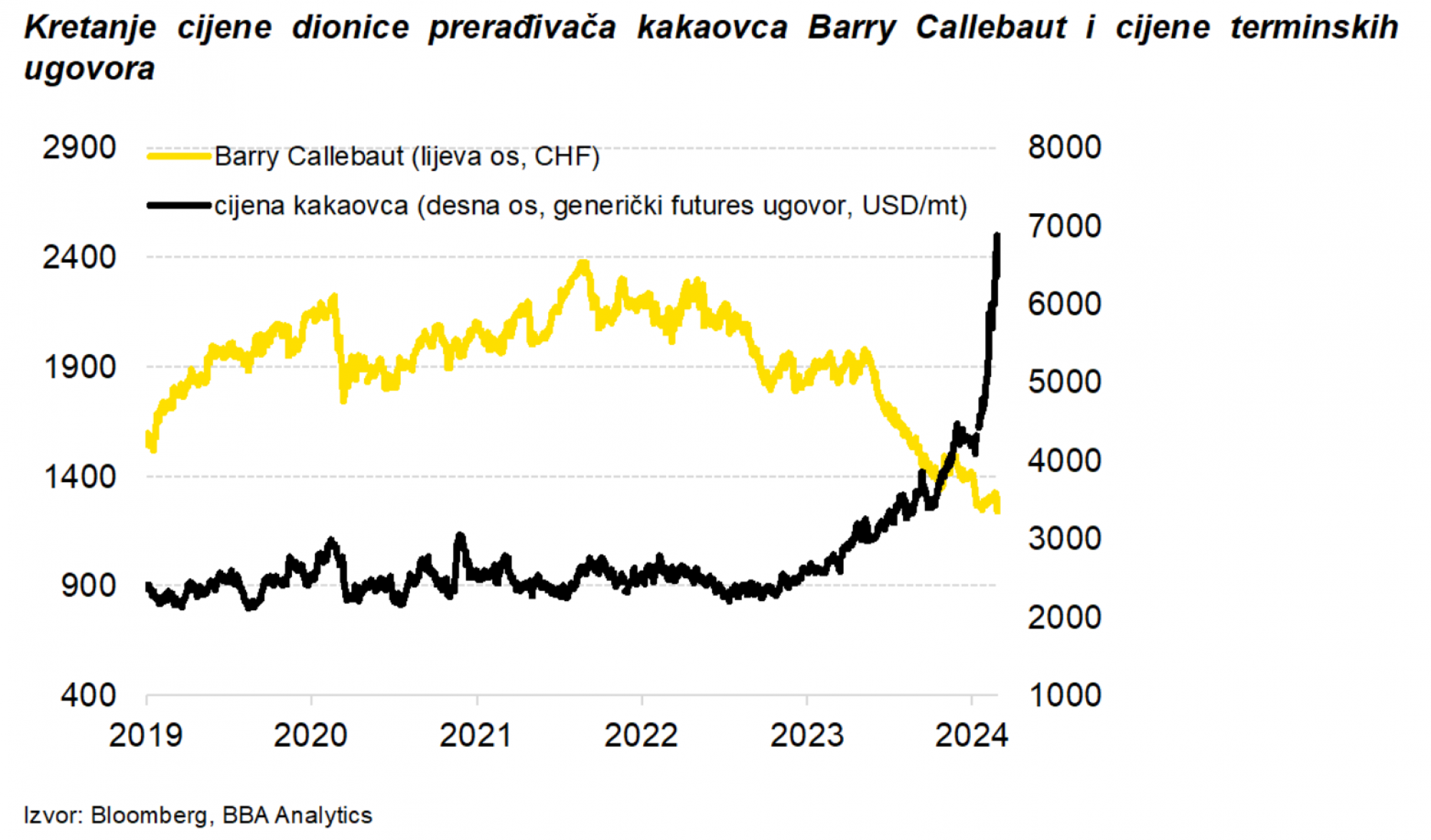

Promatrajući poslovanje velikih svjetskih kompanija izlistanih na burzama, vrijeme ovakve volatilnosti cijena sirovina najbolje naglašavaju kompanije koje odabiru dobre ili loše strategije upravljanja svojim zalihama. Jedan od primjera je švicarska kompanija Barry Callebaut, koja je najveći svjetski prerađivač kakaovca, odnosno proizvođač kakao mase s oko devet milijardi eura godišnjeg prihoda. Cijena dionice te kompanije pokazuje visoku osjetljivost na promjenu cijene kakaovca, a posljednjih mjeseci uz negativnu korelaciju od 70 posto. S obzirom na to da je kakaovac znatno poskupio, investitori penaliziraju kompaniju smatrajući da viši ukupni trošak neće uspjeti prebaciti na idućeg u prerađivačkom lancu.

Vidjevši porast cijene kakaovca, Barry Callebaut se tijekom prošle godine kockao nadajući se da će cijene kakaovca pasti i održavao svoje zalihe sirovina na razinama koje im osiguravaju redovne operacije za sedam mjeseci. Uobičajeno za industriju je nabrati zalihe za operacije tijekom narednih 11 mjeseci. Kompanija je već neko vrijeme u poziciji da mora kupovati sirovinu po dodatno višim cijenama, što za poslovanje ne bi bilo veoma problematično da potražnja za njihovim proizvodom nije visoko osjetljiva na promjenu cijene. Drugim riječima, njihove će profitne marže patiti.

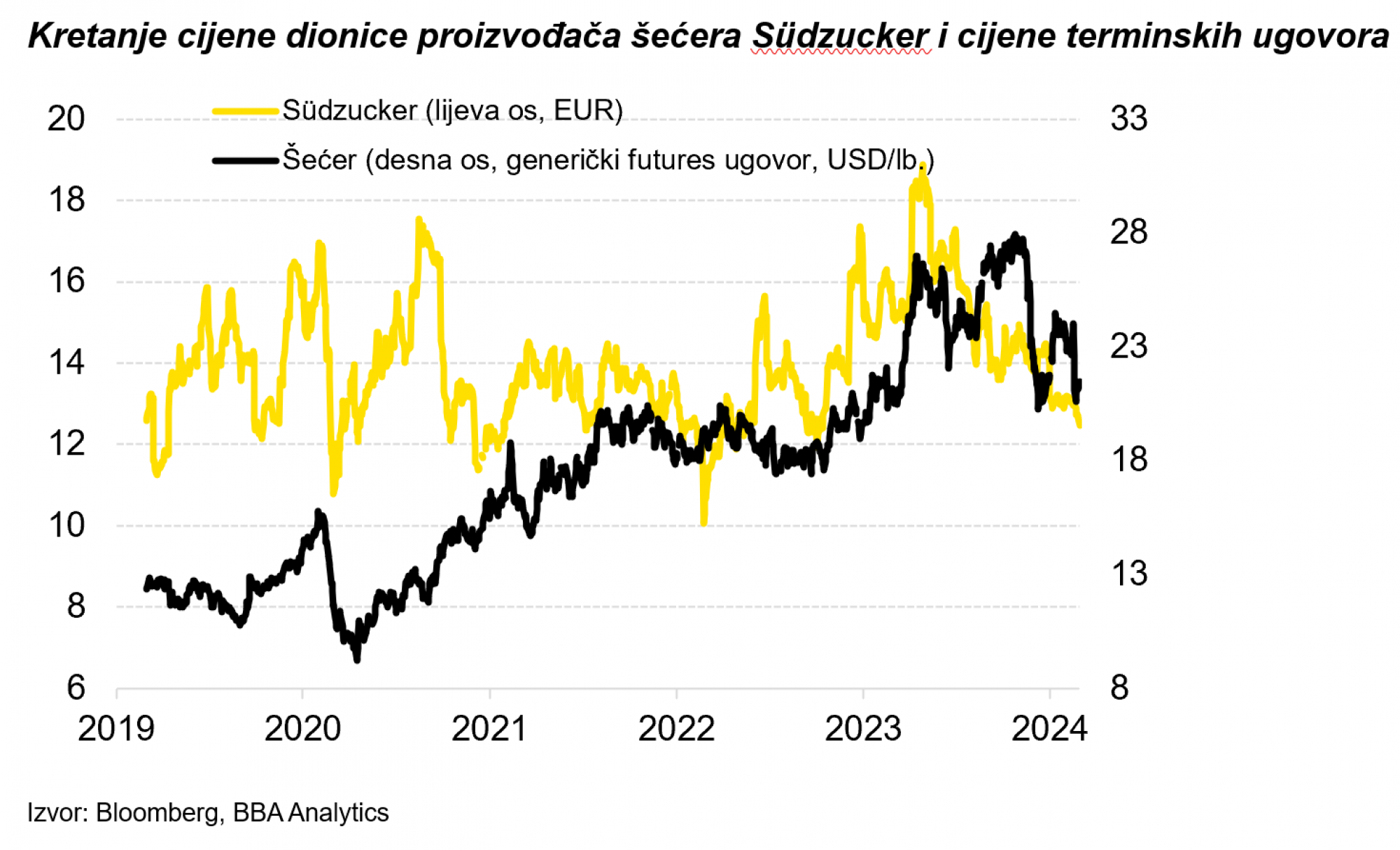

Drugačiji primjer utjecaja cijene takvih sirovina na vrijednost kompanije izlistane na burzi je njemački Südzucker, koji je jedan od najvećih svjetskih proizvođača šećera, kojemu otprilike 40 posto prihoda ovisi o globalnoj cijeni šećera. Općenito, promjena cijene šećera najviše je uvjetovana vremenskim uvjetima na poljima šećerne trske u Indiji i Brazilu, koji čine otprilike 40 posto svjetske proizvodnje. Koristi viših cijena šećera Südzucker je ubirao u 2023. godini, kada je cijena šećera doživjela vrhunac na razinama malo iznad 27 dolara po funti, a EBITDA marža te kompanije porasla na skoro 12 posto, više nego udvostručivši se u odnosu na godinu ranije.

Südzucker je u 2023. godini koristio stare zalihe šećerne repe koje je platio još po tržišnim cijenama u 2022. godini, a cijene šećera prema svojim kupcima je povisio sukladno cijeni na globalnim tržištima te tako ostvario iznadprosječnu maržu za segment šećera. Cijena dionice kompanije uslijed toga je porasla, no nakon pada globalne cijene šećera i očekivanja o rekordnoj berbi šećerne trske u Brazilu, cijena dionice je počela padati. Treba dodati da je nakon iskorištavanja pozitivne razlike između cijena starih zaliha inputa i krajnje cijene šećera došlo i do poskupljenja logističkih troškova, kao i troškova zaposlenih, što će izazvati erodiranje marže ove godine.

.png)