Posljednje tjedne obilježila je povećana zabrinutost za stabilnost banaka nakon bankrota nekoliko velikih aktera u svijetu. Banke, kao i druge kompanije, mogu propasti, međutim bankovni su sustavi danas značajno sigurniji nego prije 15 godina, a najvjerojatnije sigurniji više nego ikad.

Ključ je opsežnija i stroža regulativa koja je od ranih 2010-ih na osnovi tzv. okvira "Basel 3" bankama dodatno ograničila manevarski prostor te zahtijevala unapređenje korporativnog upravljanja i informiranja svih sudionika o poslovanju banaka. Europska unija (EU) je vrlo detaljno primijenila stroža pravila igre uz regulativu i (in)direktne nadzore koje provode centralne banke.

Cilj, očigledno, nije da se u potpunosti onemogući rizik propasti poslovanja banke – što može biti rezultat idiosinkratskih ili sistemskih faktora rizika, ili pak kombinacije ovih dviju kategorija faktora. Regulativa definira kvantitativna i kvalitativna pravila kojih se banke moraju pridržavati ne bi li u okruženju faktora rizika njihovo poslovanje bilo održivo. Ukoliko do propasti i dođe, tome moraju prethoditi višestruki pokušaji stabiliziranja poslovanja.

Konkretno, to znači da banke u moderno vrijeme aktivno prate dugački niz regulatorno i/ili interno propisanih pokazatelja, neke od njih na dnevnoj bazi, svaki s pripadajućim razinama limita, a uz to banke imaju i predefinirane te kalibrirane setove mjera oporavka za slučaj potrebe. Zadnja linija obrane je tzv. sanacijski plan koji se pokreće ukoliko je udar na banku bio toliki da se cjelokupno poslovanje nije moglo spasiti već se radi na preustroju banke uz djelovanje tek kritičnih linija poslovanja. A i tada, čak i ako dođe do bankrota banke, sustav mora biti dovoljno čvrst da se nestabilnost ne prelije na druge banke.

Osim čestog analiziranja i internog izvještavanja o pokazateljima iz tekućeg poslovanja, bitan stup u upravljanju bankom danas su i stres testovi. Regulatori od banaka zahtijevaju provođenje internih stres testova koji počivaju na hipotetskim scenarijima specifičnim za poslovanje banke. Isto tako, regulatori i sami provode stres testove na ujednačenim pretpostavkama za sve banke.

Andrej Knez, glavni analitičar BBA | Bloomberg Adria TV

Andrej Knez, glavni analitičar BBA | Bloomberg Adria TV

Ideja oba principa je provjeravanje je li poslovanje banke dovoljno stabilno ukoliko nastupi određeni krizni scenarij. Konačno, svi ključni pokazatelji o poslovanju banke te njihove vrijednosti za pojedinu banku danas se mogu iščitati u javno objavljenim financijskim i bonitetnim izvještajima, što je transparentnije od većine industrija u biznisu.

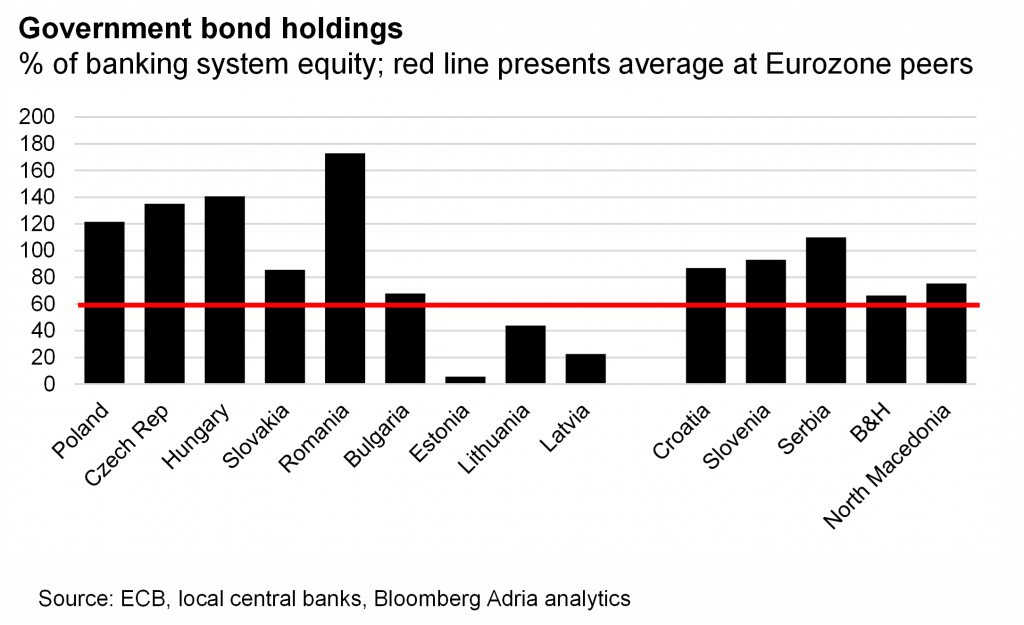

Tvrdeći da su bankovni sustavi stabilni, u sadašnjem okruženju gledamo tri seta pokazatelja. Iako osobito ohrabruje da su pokazatelji likvidnosti u prosjeku daleko iznad regulatornih limita, prvi pokazatelj koji je u fokusu je mjera koliko su kapitalom banaka pokrivene državne obveznice u njihovim bilancama. Državne obveznice nalaze se među najlikvidnijim vrijednosnim papirima. Ukoliko klijenti banaka pojačano podižu svoje depozite, banke bi morale biti u mogućnosti vrlo brzo doći do raspoloživog novca prodajom tih obveznica na tržištima.

Udio državnih obveznica u bilancama u odnosu na kapital banaka | Bloomberg Adria

Udio državnih obveznica u bilancama u odnosu na kapital banaka | Bloomberg Adria

Zbog rasta kamatnih stopa, dužnički vrijednosni papiri gube na trenutnoj vrijednosti, odnosno rastu tzv. nerealizirani gubici. Pojednostavljeno, takvi gubici znače da banka još uvijek može zaraditi na obveznici ukoliko ju drži do dospijeća ili ako u međuvremenu kamatne stope padnu dovoljno da je cijena obveznice u datom trenutku u dobitku.

Međutim, ukoliko banka prodaje obveznicu danas, a kupila ju je prije nekoliko godina u uvjetima vrlo niskih kamatnih stopa, tada se gubici bespovratno realiziraju. Upravo to se dogodilo američkoj Silicon Valley banci.

Čini se da su države poput Hrvatske, Slovenije, Srbije, Bosne i Hercegovine te Sjeverne Makedonije u solidnoj poziciji, s obzirom na to da se odnos državnog duga (po svim računovodstvenim kategorijama vrednovanja) i kapitala banaka u tim državama kreće u rasponu od 70 do 110 posto. To je više od centralnih država eurozone, gdje je prosjek oko 60 posto, no niže je od ostatka Srednje i Istočne Europe, gdje su omjeri za države poput Poljske, Češke, Mađarske i Rumunjske znatno viši, u rasponu od 120 do 170 posto. Drugim riječima, ukoliko dođe do povlačenja depozita i banke moraju prodavati državne obveznice kako bi isplatile te depozite, veći pritisak na kapital od realizacije gubitaka bi bio u ostalim državama Srednje i Istočne Europe nego u Adria regiji.

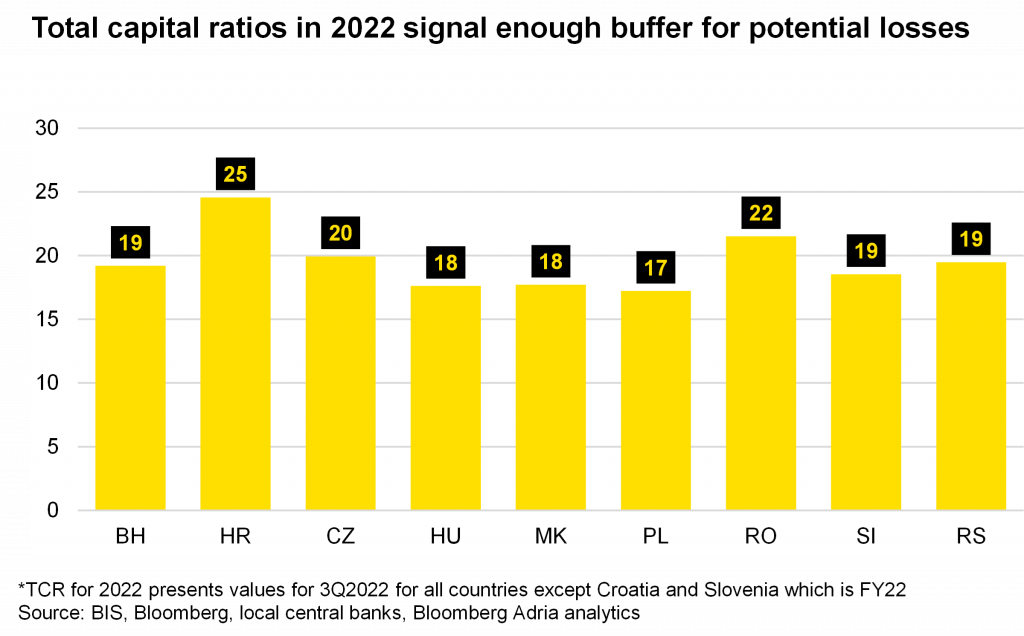

Drugi povoljan faktor su stope ukupnog kapitala koje su nakon globalne financijske krize 2008. godine za cijelo prostranstvo brzorastućih tržišta u svijetu porasle otprilike 5-10 postotnih bodova. Dok su gubici u nedavno problematičnim bankama koncentrirano proizlazili iz tržišnih rizika, većina banaka uobičajeno posluje uz pretpostavku relativno većih potencijalnih gubitaka iz svojih kreditnih plasmana.

Visoka adekvatnost kapitala regionalnih sustava štiti od potencijalnih gubitaka | Bloomberg Adria

Visoka adekvatnost kapitala regionalnih sustava štiti od potencijalnih gubitaka | Bloomberg Adria

U scenariju u kojem bi bankrot barem jedne sistemski bitne banke doveo do slabijeg protoka kapitala između banaka, prvi idući efekt bio bi značajno smanjenje plasmana novih kredita, a kao rezultat svega privatnom sektoru bi oslabio kapacitet otplate postojećeg duga. Korporacije i stanovništvo ne bi mogli lako refinancirati svoje kredite.

Ugrubo procjenjujemo da bi bankovni sustavi u Adria regiji mogli podnijeti gubitke na kreditnim portfeljima od čak otprilike 5-10 posto prije nego bi se stope ukupnog kapitala smanjile na razine koje još uvijek zadovoljavaju regulatorne minimume, ali praktički onemogućavaju kreiranje dodatnog biznisa bez dodatnog kapitala. Drugim riječima, bankovni sustavi u regiji su vrlo dobro kapitalizirani za eventualne gubitke u poslovanju.

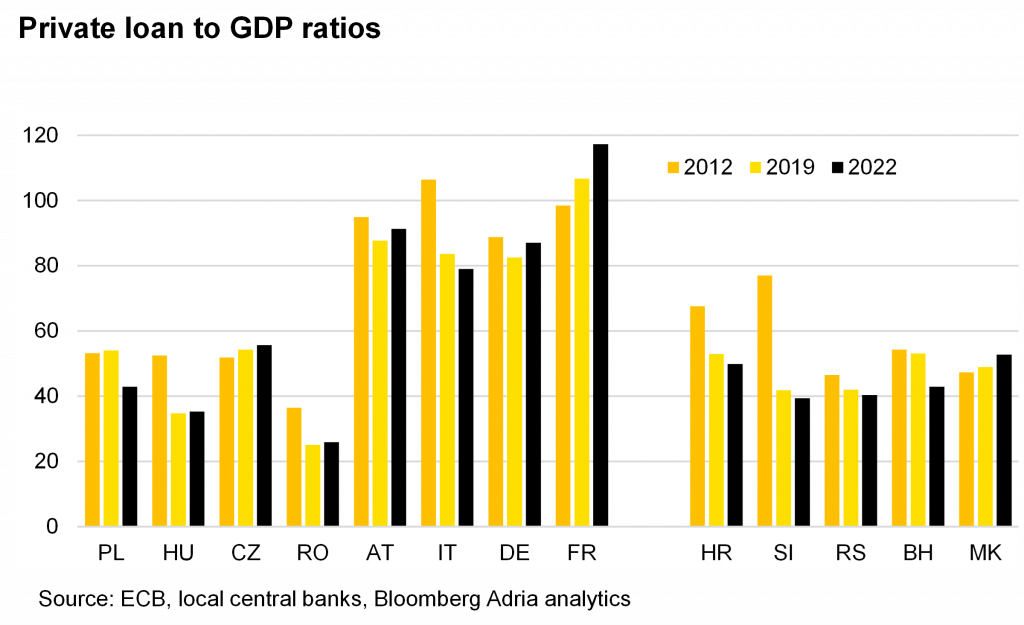

Udio kredita privatnog sektora u BDP-u | Bloomberg Adria

Udio kredita privatnog sektora u BDP-u | Bloomberg Adria

Treći bitan indikator je razina zaduženosti privatnog sektora, koji se u bankovnim sustavima Adria regije proteže u rasponu od 39 do 53 posto bruto domaćeg proizvoda (BDP). Da te razine zaduženosti ne odstupaju od onih u usporedivim gospodarstvima potvrđuje činjenica kako se isti indikator u državama poput Poljske, Češke, Mađarske i Rumunjske nalazi u sličnom rasponu od 26 do 56 posto BDP-a.

Kod najrazvijenijih dijelova eurozone, država poput Njemačke, Austrije, Italije i Francuske, isti indikator je u rasponu od 80 do 120 posto. Smatramo da će se kroz dulji rok nastaviti konvergencija tranzicijske Europe i njenog najrazvijenijeg dijela, čime će se u Adria regiji povećati kapacitet otplate duga privatnog sektora i time otvoriti potencijal za rast zaduženja privatnog sektora.

Bankarsku industriju karakterizira specifična snažna povezanost među kompanijama i to veća od barem većine drugih industrija. Kao i u drugim industrijama, postoje banke koje su usporedivo otpornije na stres i one koje su manje otporne. Dobar temelj u osiguranju povjerenja jeste da cijeli sustavi pokazuju visoke razine stabilnosti, no to ne znači da se gubi fokus s pojedinih, a pogotovo sistemski bitnih banaka i kako one posluju u današnjim uvjetima. Regulatori u Europi upravo to pojačano rade još od 2020. godine – kontinuirano se sagledava utjecaj kretanja na tržištima kapitala na poslovanje banaka, a s obzirom na oduljenu borbu s inflacijom očigledno će to ostati modus operandi barem tijekom ove godine.