Ovo je bila godina ekstrema za američko tržište dionica. Indeks S&P 500 pao je na rub medvjeđeg tržišta izazvanog carinama u aprilu, samo da bi se brzo oporavio nakon što je američki predsjednik Donald Trump popustio i do kraja juna ponovo je obarao rekorde potaknut entuzijazmom za umjetnom inteligencijom.

Vrtoglave oscilacije mogu se vidjeti u indeksu volatilnosti Cboe, poznatom i kao VIX, koji mjeri očekivana kretanja cijena dionica. Osmog aprila popeo se iznad 50 prvi put od pandemije i tek drugi put od finansijske krize dok je tržište bilo u strahu zbog Trumpovih sveobuhvatnih carinskih planova. Zatim je brzo pao kada je Trump odgodio uvođenje carina za tri mjeseca, spustivši se ispod 20 do maja, gdje se trenutno nalazi.

"Bio je to Trump iz prvog mandata na steroidima", rekao je Keith Lerner, glavni investicijski direktor i glavni tržišni strateg u kompaniji Truist Advisory Services Inc., koji je dodao da se ne sjeća kada su posljednji put američke političke odluke potaknule taj nivo volatilnosti na tržištu dionica.

Konačno, otporni izgledi za korporativnu dobit, dijelom zahvaljujući potrošnji povezanoj s umjetnom inteligencijom, spasili su investitore. S&P 500 porastao je za 16 posto ove godine nakon što je u aprilu pao za 15 posto i na putu je prema trećoj godini dvocifrenih dobitaka zaredom.

Evo šest grafikona koji detaljno prikazuju oscilacije i izazove u berzovno uzbudljivoj 2025. godini.

Odljevi iz fondova

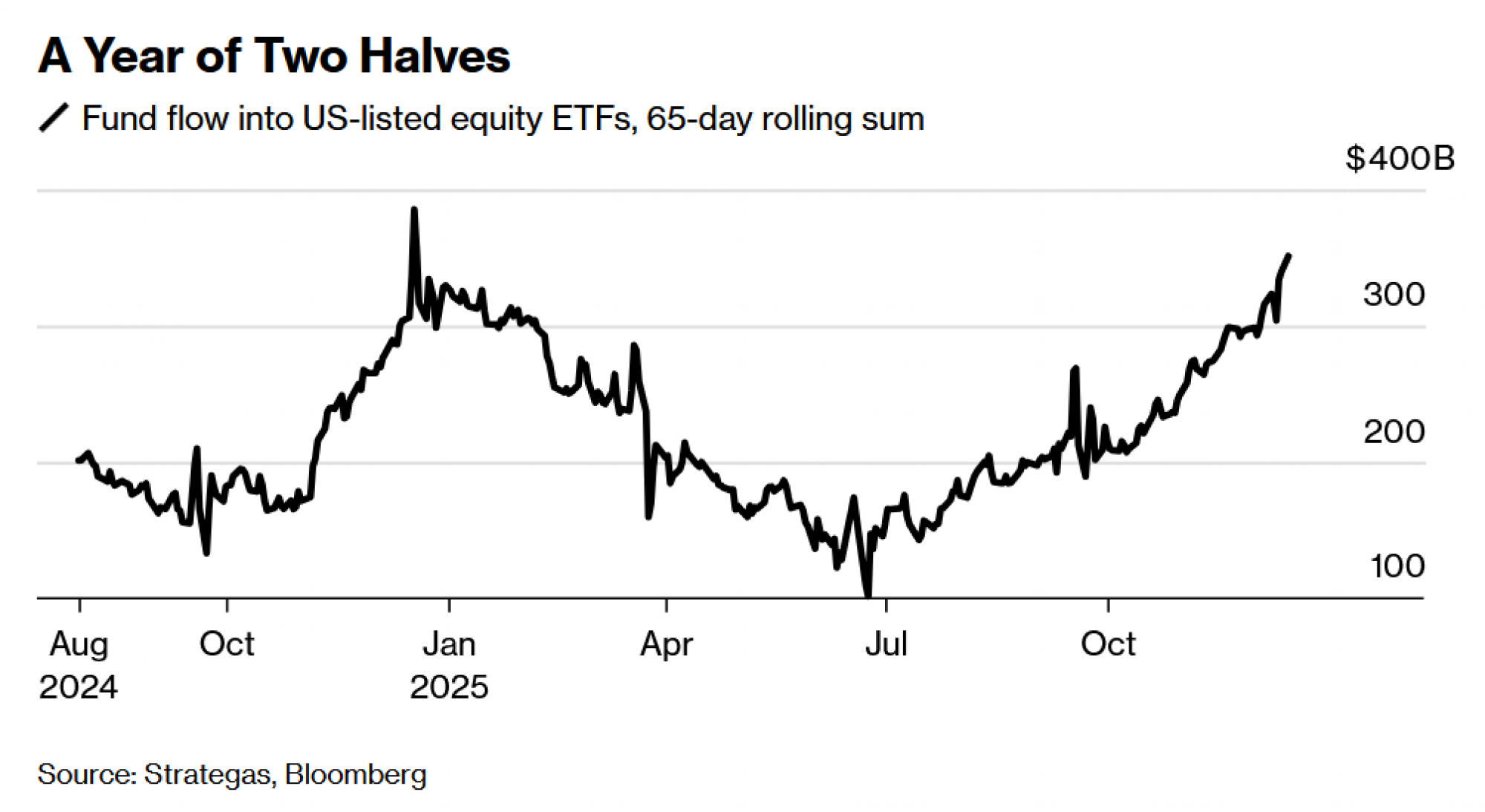

Trgovanje dionicama u 2025. godini može se podijeliti na april i sve što je uslijedilo nakon toga. Trumpove carine gotovo su okončale višegodišnje bikovsko tržište jer su mnogi ETF-ovi imali oštre neto odljeve u aprilu.

"Tempo i intenzitet tokova dioničkih ETF-ova usporili su se od otprilike marta do ljeta jer su investitori razmišljali o utjecaju carina na tržišno okruženje", rekao je Todd Sohn iz kompanije Strategas Securities. Odljevi iz cikličkih sektora u tom razdoblju "u skladu su sa smanjenim apetitom za rizikom".

Invesco QQQ Trust Series 1 ETF, koji prati indeks Nasdaq 100, zabilježio je svoj prvi neto odljev u sedam mjeseci u aprilu jer su trgovci povlačili novac najbržim tempom u više od dvije godine tog mjeseca. No, kako su carinski planovi poništeni, tako se smanjio i pritisak prodaje, a priljevi QQQ-a nastavili su se s naglim porastom u maju.

Brze promjene ciljeva

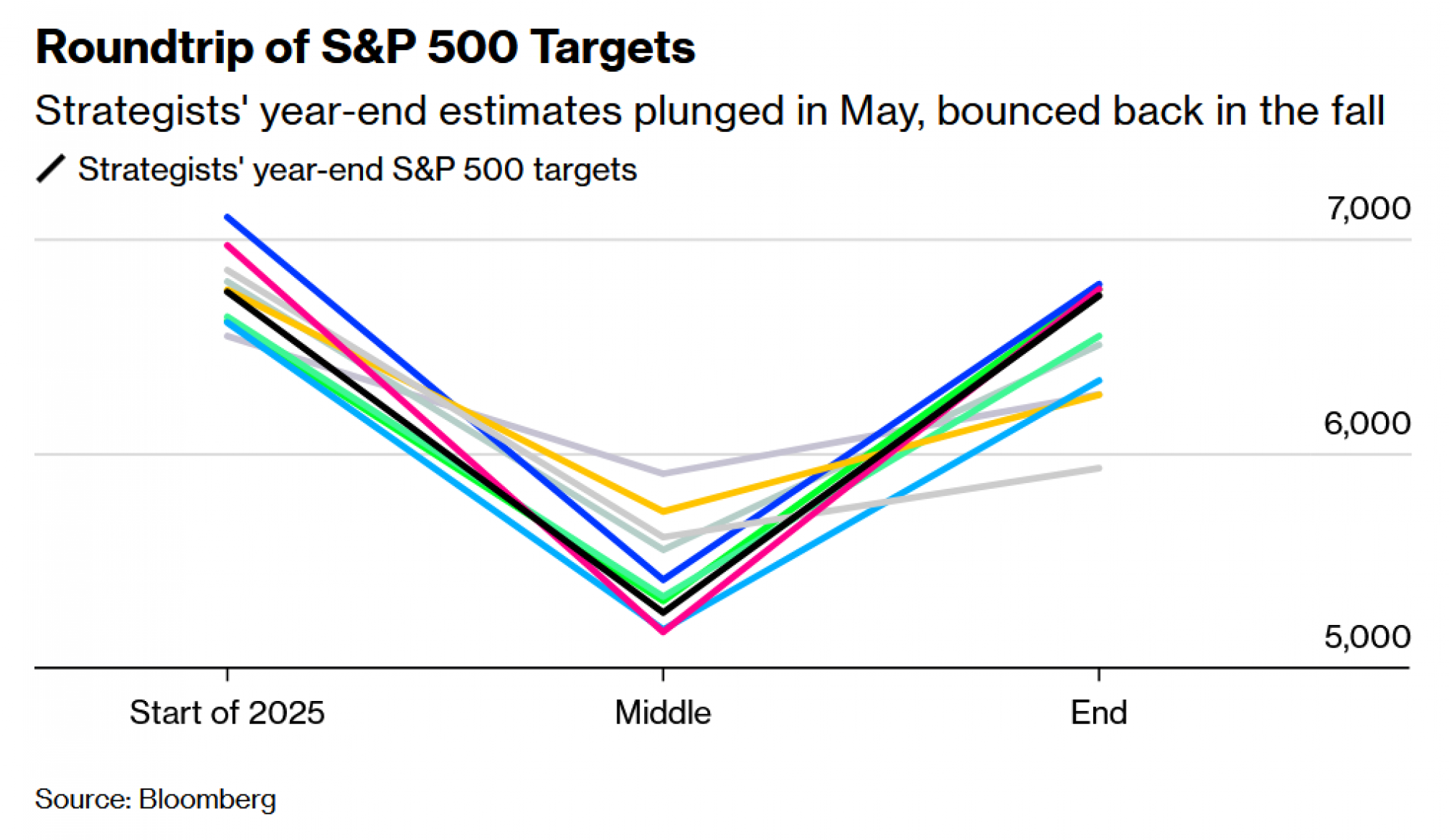

Prognoziranje gdje će američko tržište dionica završiti izazovno je svake godine. No, 2025. godina je priča za sebe. Gotovo svaka velika banka s Wall Streeta smanjila je svoju prognozu za S&P 500 kao reakciju na sveobuhvatni carinski program Trumpove administracije. Zatim su svi morali vratiti svoje ciljeve jer je politika bila ublažena, očekivanja korporativne dobiti su se oporavila, a cijene dionica su porasle.

"Smanjili smo naš cilj za kraj godine jer smo znali da je tržištu povijesno trebalo četiri mjeseca da se od korekcije vrati na tačku rentabilnosti", rekao je Sam Stovall, glavni investicijski strateg u kompaniji CFRA.

Posljednji put kada su tržišni stratezi masovno morali drastično smanjiti svoje prognoze bio je na početku pandemije Covid-19 2020. godine, rekao je Stovall. No, 2025. godina predstavljala je dodatni izazov jer je drastična promjena u trgovinskoj politici smanjila povijesni vremenski okvir za prelazak tržišta iz korekcije u oporavak na dva mjeseca umjesto uobičajena četiri, dodao je.

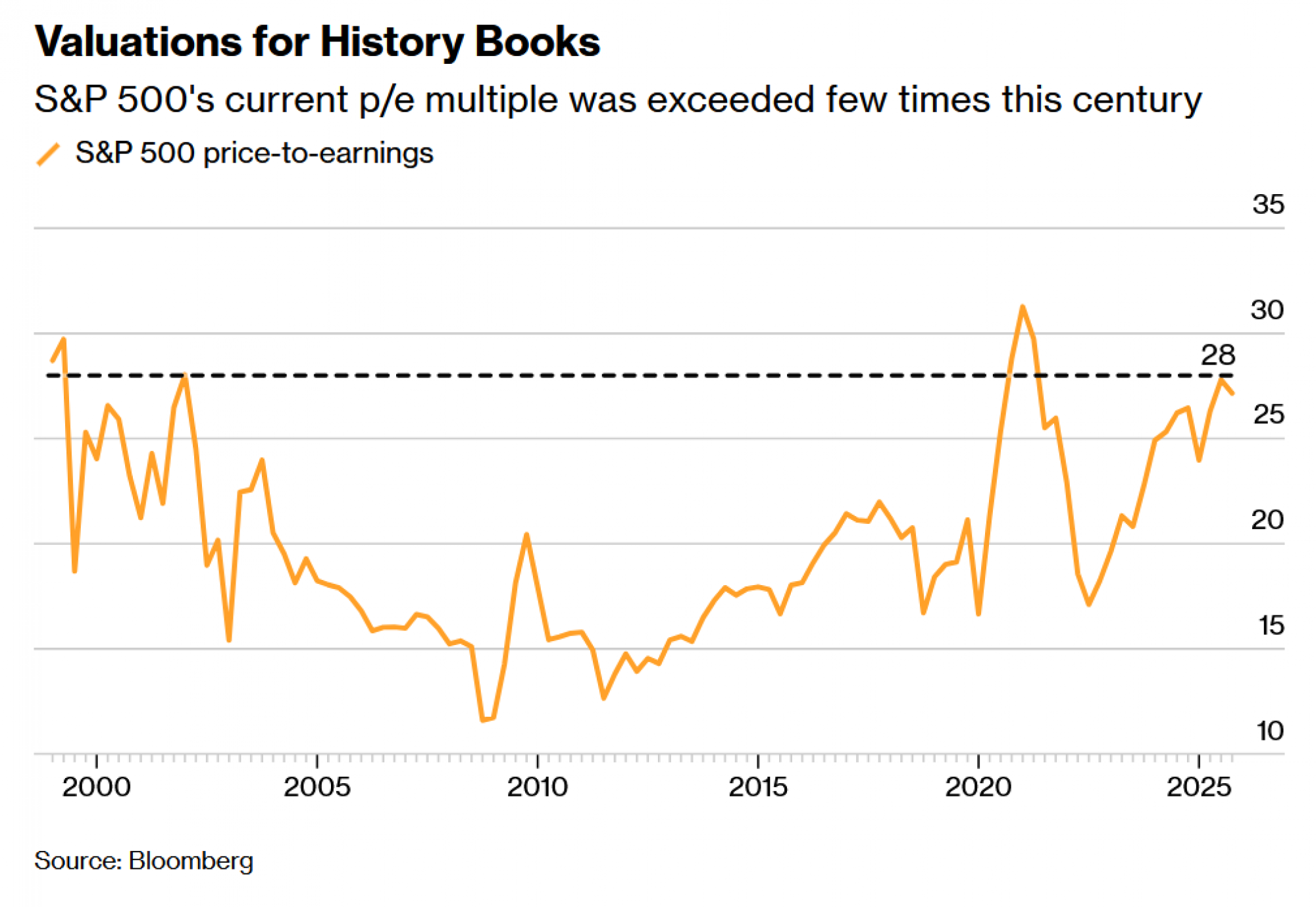

Zabrinutost zbog balona

Na samom početku 2025. godine, prije nego što je pojava chatbota DeepSeek izazvala strahove o AI valuacijama i povećanoj konkurenciji iz Kine, legendarni investitor Howard Marks upozorio je da je "na oprezu zbog balona". Poziv je bio značajan jer je suosnivač Oaktree Capital Managementa bio među investitorima koji su ispravno predvidjeli krah dot-coma 2000. godine.

Više stratega izdalo je slična upozorenja otkako je Marks objavio svoj dopis sedmog januara, dok su se valuacije indeksa S&P 500 popele na najviši nivo od pandemije. Prošle sedmice, stratezi kompanije Ned Davis Research izjavili su da dionice proizvođača poluvodiča ispunjavaju definiciju balona dionica koju su utvrdili profesori na Poslovnoj školi Univerziteta Harvard u istraživačkom radu iz 2017. godine. Osim toga, ovo teško da je konsenzusno mišljenje. Stratezi kompanije BofA Global Research napisali su u srijedu u bilješci da "još ne vide balon umjetne inteligencije". Analitičari s Wall Streeta očekuju da će se rast prihoda kompanija indeksa S&P 500 ubrzavati svake godine do 2027. godine, prema podacima koje je prikupio Jefferies.

Rizik koncentracije raste

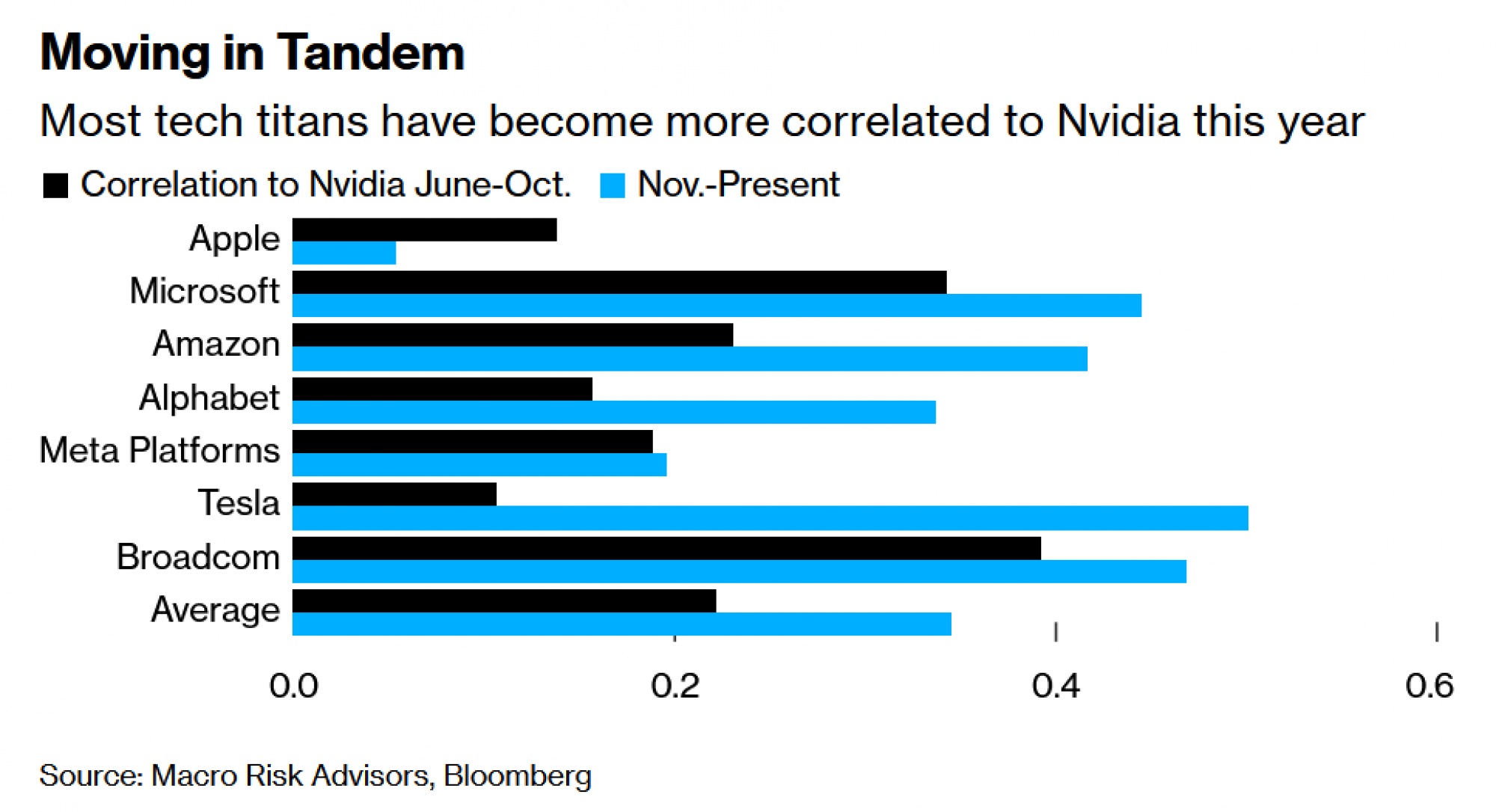

Deset najvećih dionica u indeksu S&P 500 čini gotovo 40 posto te američke referentne vrijednosti. To je povijesno visoka brojka koja kod investitora izaziva brigu zbog rizika koncentracije.

Sve koncentriranije tržište suočava se s "refleksivnim rizicima", posebno jer nekoliko dominantnih imena postaje sve više povezano jedno s drugim, prema Deanu Curnuttu, osnivaču i izvršnom direktoru kompanije Macro Risk Advisors. On vidi grupu tehnoloških divova Magnificent Seven (Alphabet Inc., Amazon.com Inc., Apple Inc., Meta Platforms Inc., Microsoft Corp., Nvidia Corp. i Tesla Inc.) kao potencijalni "kružni akvizicijski tim" gdje se "novac jednostavno reciklira, stvarajući veći rast tržišne kapitalizacije."

"S&P kao indeks vrlo loše obavlja posao pružanja diverzificiranog skupa izloženosti", rekao je Curnutt. "To je indeks koji je apsurdan po pitanju koncentracije."

Aktivno izazivanje

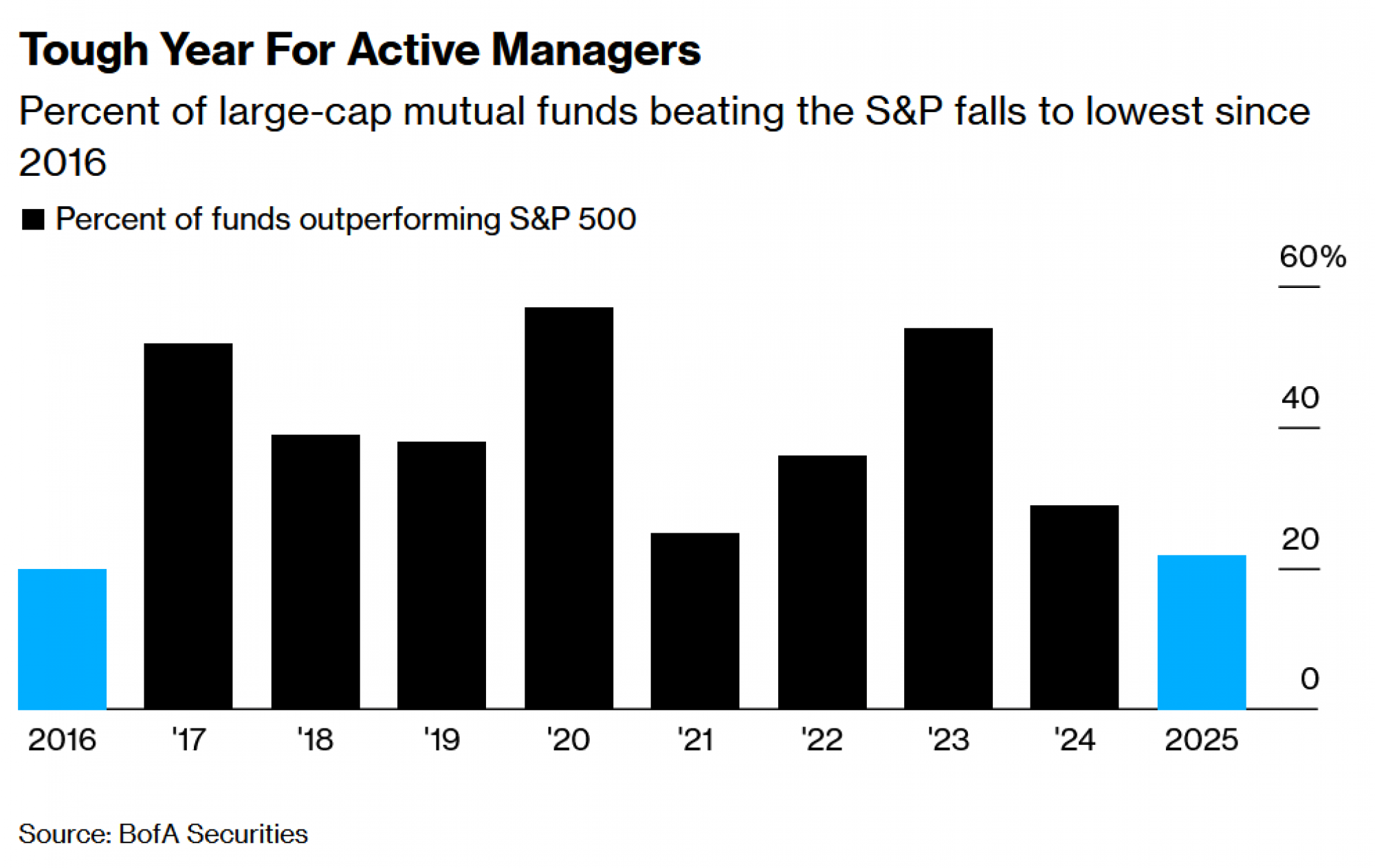

Oko 45 posto dobitaka indeksa S&P 500 u 2025. godini došlo je od skupine Magnificent Seven. Dok su investitori koji posjeduju ETF-ove koji prate indekse imali koristi, aktivni upravitelji fondova koji biraju dionice i grade raznolike portfelje kako bi ublažili rizik koncentracije imali su poteškoća. Samo 22 posto aktivno upravljanih fondova velike kapitalizacije nadmašilo je S&P 500 ove godine, što je najniži udio od 2016. godine i znatno ispod prosjeka od 40 posto, prema podacima kompanije BofA Global Research.

Upravitelji fondova prodavali su tehnološke dionice do te mjere da je taj sektor sada najpodzastupljeniji u portfeljima u posljednjih pet godina, doprinoseći lošijim rezultatima aktivnih fondova, izjavili su u oktobru iz kompanije Seaport Research Partners.

Međutim, to će se vjerovatno promijeniti sljedeće godine kako se rast širi, rekao je Steven DeSanctis, analitičar u Jefferiesu. Nije jedini. Stručnjaci iz Goldman Sachsa rekli su u četvrtak da bi birači dionica mogli "imati razloga za slavlje" 2026. godine jer se dionice kreću neovisnije jedna o drugoj. K tome, stratezi kompanije JPMorgan Chase & Co. vide investitore "na vratima najbolje ere biranja dionica koju smo vidjeli u našem životu".

Američka neiznimnost

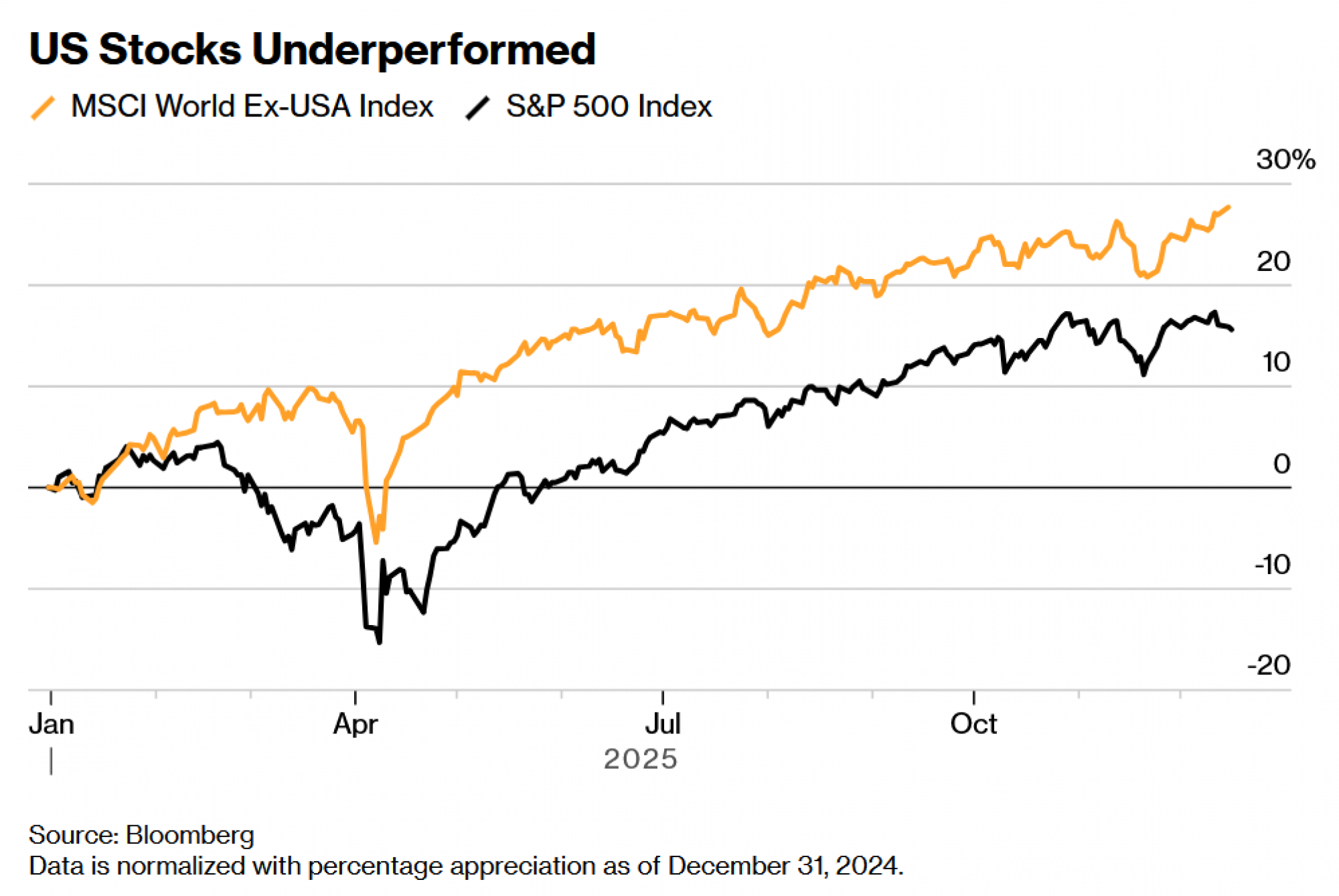

Unatoč intenzivnom rastu američke berze s najnižih nivoa u aprilu, ona i dalje gubi u odnosu na međunarodne referentne vrijednosti. S&P 500 prvi put od 2017. u uzlaznom tržištu zaostaje za globalnim konkurentima i indeksom MSCI World Ex-US.

Indeksi dionica u Kanadi, Velikoj Britaniji, Njemačkoj, Španiji, Italiji, Japanu i Hong Kongu nadmašili su američku referentnu vrijednost. Stratezi kažu da je to bila samonametnuta kazna koja proizlazi iz nesigurnosti američke politike.

"Mislim da su međunarodnoj ekonomiji pomogla previranja koja su se događala u SAD-u, u kombinaciji s padom vrijednosti američkog dolara", rekao je Stovall iz kompanije CFRA. Osim toga, rekao je da međunarodna tržišta očekuju snažnu godinu u odnosu na S&P 500 nakon godina lošijih rezultata. "Bilo je samo pitanje vremena."

.png)