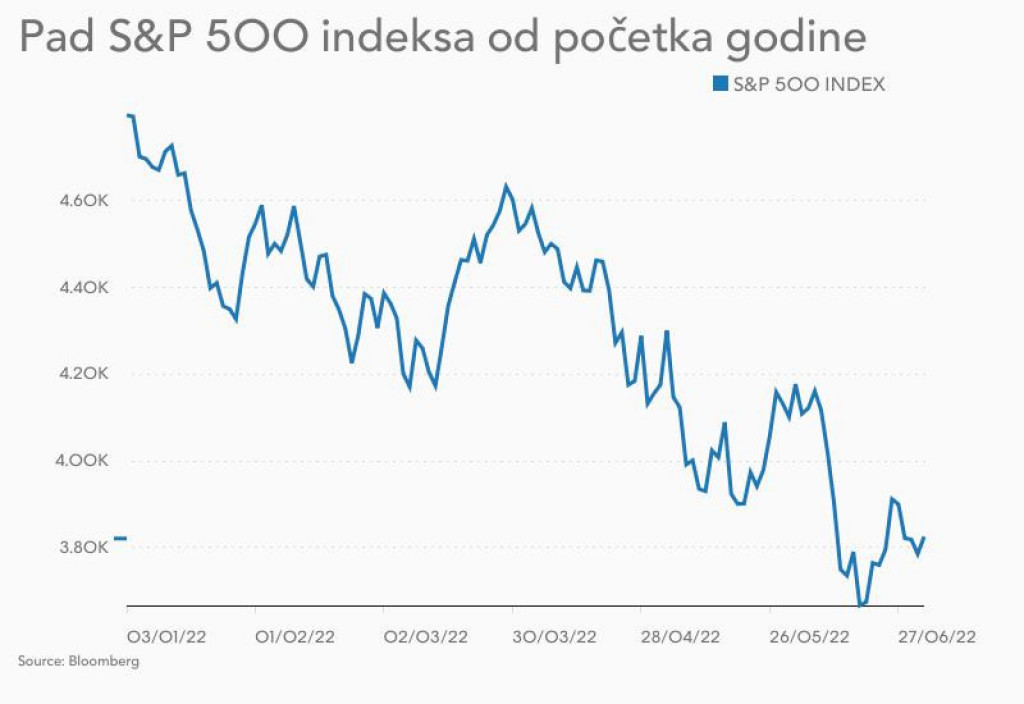

Bio je ovo haotičan i skup period za mnoge investitore. Ali prošla je samo prva polovina 2022. i priča o akcijama će vjerovatno imati još obrata prije završetka godine.

Nakon najgoreg prvog polugodišta od 1970. godine, američke akcije se sada suočavaju sa trostrukim udarom inflacije, rizika od recesije i ugroženosti korporativnog profita zbog pada raspoloženja i kupovne moći potrošača. Nakon što su skoro svi na Wall Streetu pogriješili u predviđanjima za 2022. godinu, investitori su sada fokusirani na toksičnu mješavinu koja izaziva stagflaciju, ali i veću štetu za procijenjene vrijednosti.

"Sljedećih 10 odsto promjena će vjerovatno ići nadole, ne nagore", rekao je Scott Ladner, direktor za investicije u Horizon Investmentsu. "Dostizanje cjenovnog dna na tržištima zahtijevaće zaokret u politici centralne banke, a mi ne mislimo da je to mogućnost u narednih nekoliko mjeseci."

Pročitajte: Američke dionice drugu polovinu godine započele blagim rastom

Zaista, očekuje se da će Federalne rezerve (Fed) nastaviti da povećavaju stope dok pokušavaju da ukrote inflaciju, a ne da zapljusnu tržište kešom kao 2008. i 2020. – što je bilo dodavanje ulja na već snažno "bull" tržište koje je sada dostiglo zastoj.

Ova godina je već sada jedna od najgorih u pogledu velikih dnevnih padova, sa indeksom S&P 500 koji je pao za dva odsto ili više u 14 navrata, što je 2022. godinu stavilo na top 10 listu prema podacima Bloomberga za protekle dve decenije.

Uprkos tome, CBOE indeks volatilnosti, takozvani merač straha, ispod je nivoa viđenih na prethodnim "bear" tržištima, što sugeriše da tržište još nije videlo određen obim preuzimanja upravljanja nad kompanijama potreban da izazove održivi rast.

Na osnovu istorije prošlih "bear" tržišta, S&P 500 bi trebalo da doživi djelimični oporavak do kraja 2022. U godinama recesije, to je druga priča, sa novim najnižim nivoima.

Bloomberg

Bloomberg

Michael J. Wilson iz Morgan Stanleya kaže da S&P 500 treba da padne još 15 do 20 odsto na oko 3.000 poena da bi tržište u potpunosti odražavalo razmjere ekonomske kontrakcije. Za Petera Garnryja, šefa strategije kapitala u Saxo Banku, trenutno dostignuto dno je oko 35 odsto ispod rekordnog nivoa u januaru, što implicira dalji pad od oko 17 odsto.

"Kompanije kao što su Tesla i Nvidia, i kriptovalute, moraju kapitulirati prije nego što se eliminišu špekulativni ekscesi i dostigne dno", rekao je Garnry.

Pojedini sa Wall Streeta prognoziraju bolju drugu polovinu godine, iako to neće biti dovoljno da se nadoknadi sav dosadašnji pad. U Evropi, stratezi očekuju da će Stoxx 600 zabeležiti pad od četiri odsto na godišnjem nivou. Trenutno je u padu od oko 17 odsto.

Test zarade

Usred sve sumornijeg okruženja, procjene o zaradama su ostale relativno optimistične. To će biti testirano kada američke i evropske kompanije počnu da izvještavaju o zaradi u drugom kvartalu za dvije nedelje. Potražnja se do sada održavala čak i kada se raspoloženje potrošača pogoršalo, ali nedavno su se pojavili znaci da potrošnja u Sjedinjenim Američkim Državama (SAD) slabi.

"Potrošnja se zadržava jer je jaz premošćen uštedama prikupljenim tokom pandemije", rekla je Anneka Treon, generalna direktorka Van Lanschot Kempena. "A to je očigledno neodrživo."

Ima mnogo prostora za pad produktivnosti, a svjetske procjene profitne marže se smatraju previše optimističnim. Za stratege Goldman Sachsa, marže američkih kompanija će vjerovatno pasti sljedeće godine, bez obzira da li ekonomija padne u recesiju ili ne.

U Evropi, analitičari za kompanije uvrštene u Stoxx 600 indeks pokazuju najviše "bullish" raspoloženja od 2001, prema podacima Bloomberga. I dok indeks Citigroupa koji prati relativni broj poboljšanja zarade po akciji i slabljenja poslovanja pokazuje najveće rezove u SAD od 2020. godine, broj evropskih padanja rejtinga je tek počeo da nadmašuje pozitivne procjene vrijednosti.

Njemačka je među ugroženim tržištima jer rusko smanjenje snabdijevanja gasom šteti industrijskom srcu najveće evropske privrede.

Bloomberg

Bloomberg

Snažna očekivanja u pogledu zarada dovela su do toga da američke i evropske valuacije izgledaju jeftinije u poređenju sa dugoročnim prosjecima, izazivajući neke investitore da kupe akcije u padu i podstaknu šortovanje. Ali kada se uporede sa prinosima na obveznice, akcije, barem u Evropi, ne izgledaju tako jeftine.

"Inflacija, inflacija, inflacija!"

Dok brige u vezi sa recesijom rastu, u srcu problema je nekontrolisana inflacija. Ona nastavlja da raste čak i dok centralne banke preduzimaju agresivnije korake, praveći kratke udarce koji bi mogli biti veliki dio prekretnice ka recesiji. Iako postoje neke naznake da je pik inflacije blizu, centralni bankari nastavljaju dalje istim putem, budući da su optuženi da su potcijenili prijetnju skoka cijena početkom godine.

"Inflacija je na nivoima koji mnogi ljudi ranije nisu iskusili, a centralne banke podižu stope na nivoe koji nisu viđeni od vremena prije globalne finansijske krize", rekla je Caroline Shaw, portfolio menadžerka u Fidelity Internationalu. "Greške u politici su i dalje vjerovatne i one mogu imati veliki uticaj na tržišta."

I na tržištima u razvoju investitori kažu da im je potrebno da vide kako Fed postaje slabije fokusiran na dizanje kamatnih stopa kako bi bili manje zabrinuti situacijom. Drže se tog stava uprkos padu valuacija, pošto su akcije zabilježile najgori učinak u prvom polugodištu od 1998. godine, kada je azijska finansijska kriza preokrenula tržišta, a Rusija se suočila sa problemima u otplatama obaveza. Centralne banke okrenute dizanju kamatnih stopa i sporiji ekonomski rast posebno će uticati na tehnološka, izvozno orijentisana tržišta Tajvana i Južne Koreje. Njihove referentne vrednosti akcija su među najvećim zaostajanjima u regionu ove godine.

"Inflacija, inflacija, inflacija", rekao je Ipek Ozkardeskaya, analitičar u Swissquotu. To će "odrediti da li ćemo vidjeti preokret prije nego što se stvari pogoršaju ili će se svijet pripremiti za dublji mrak u drugoj polovini godine."

Uz pomoć Elene Popine, Farahe Elbahrawy, Kat Van Hoof, Ishike Mookerjee and Simon White.

.png)