Banke sve brže uvode umjetnu inteligenciju u svoje procese, od personalizacije usluga do borbe protiv prevara. Istovremeno, rastu i regulatorni zahtjevi: dok tehnologija napreduje, Evropska unija kroz AI Act uvodi stroga pravila kako bi osigurala da automatizirane odluke budu transparentne, pravedne i u skladu s temeljnim pravima građana.

Za Bloomberg Adriju Ivana Jolić iz Hrvatske narodne banke pojašnjava kako AI Act postavlja jasna pravila za transparentnost, sprečavanje diskriminacije i zabranjene prakse poput social scoringa, te ističe gdje su najveće prilike, a gdje granice primjene umjetne inteligencije u procjeni kreditne sposobnosti građana.

Digitalna transformacija bankarskog sektora

Da je bankarstvo posebno pogodno za primjenu umjetne inteligencije, smatra i Jolić. Banke raspolažu velikim količinama pouzdanih povijesnih podataka, a priroda problema s kojima se susreću uglavnom je kvantitativna, poput procjene vjerovatnoće neispunjavanja kreditnih obaveza ili izračuna potencijalnog gubitka.

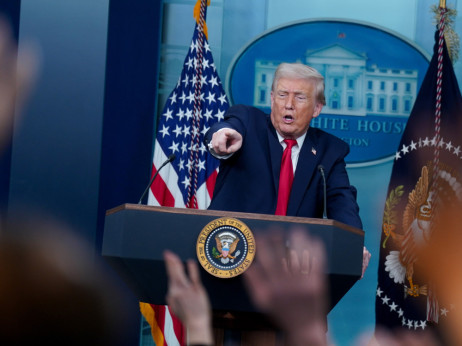

Ivana Jolić

Ivana Jolić

Ove ocjene potvrđuju i nalazi Evropskog nadzornog tijela za bankarstvo (EBA), prema kojima je evropski bankarski sektor u posljednjih nekoliko godina prošao kroz značajnu digitalnu transformaciju. Banke sve intenzivnije koriste napredne tehnologije, uključujući umjetnu inteligenciju. Najčešće se koristi za poboljšanje korisničkog iskustva kroz profiliranje i segmentaciju klijenata i transakcija, prvenstveno u komercijalne svrhe kao što su marketing i prodaja.

Umjetna inteligencija široko se primjenjuje i u otkrivanju finansijskih prevara, sprečavanju pranja novca i finansiranja terorizma (AML/CFT), korisničkoj podršci putem chatbotova te u optimizaciji internih procesa. Riječ je o slučajevima upotrebe koji, prema AI Actu, uglavnom ne spadaju u kategoriju visokorizičnih sistema i stoga podliježu manje strogoj regulaciji.

"Ovi slučajevi primjene umjetne inteligencije u skladu su s trendovima koje EBA u svojim istraživanjima zamjećuje i u prethodnim godinama, pa je realno očekivati da će se rast primjene umjetne inteligencije u tim područjima nastaviti i dalje", zaključuje Jolić.

Što se tiče primjene umjetne inteligencije za evaluaciju kreditne sposobnosti fizičkih osoba ili utvrđivanje njihovog kreditnog rejtinga, Jolić smatra da će tu uloga umjetne inteligencije biti ipak manje izražena nego u drugim područjima. Kao najveću prepreku vidi objašnjivost rezultata koje generira umjetna inteligencija. Banke moraju moći objasniti rezultate ne samo internim korisnicima, prodaji, menadžmentu i supervizoru, nego i samim klijentima, osobito u slučajevima kada im se kredit ne odobri.

Regulatorni izazovi i AI Act

U regulatornom smislu, situacija je dodatno složena. U preambuli AI Acta navodi se da se AI sistemi koji se koriste u bonitetne svrhe, primjerice za izračun kapitalnih zahtjeva kreditnih institucija, ne bi trebali smatrati visokorizičnima. No isto nije navedeno u Prilogu III, gdje je definirana lista visokorizičnih sistema. Istovremeno, umjetna inteligencija za otkrivanje finansijskih prevara izrijekom je navedena kao iznimka i u preambuli i u Prilogu III (op.a.AI Acta).

Jolić objašnjava da je tu riječ o internim modelima koji se primjenjuju u okviru IRB pristupa za izračun kapitalnih zahtjeva za kreditni rizik, te oni na prvi pogled ne narušavaju ničija temeljna prava. Međutim, da bi supervizor odobrio primjenu IRB modela, oni moraju zadovoljiti cijeli niz zahtjeva, a jedan od ključnih je tzv. use test. IRB modeli moraju imati značajnu ulogu u upravljanju rizicima i donošenju odluka, uključujući i procese odobravanja kredita.

Ako su ti modeli temeljeni na umjetnoj inteligenciji i koriste se za procjenu kreditne sposobnosti fizičkih osoba ili utvrđivanje njihovog kreditnog rejtinga, na njih se, bez obzira na bonitetnu svrhu, primjenjuje i AI Act.

despositphotos

despositphotos

Jolić naglašava da je bankarstvo visoko regulirana industrija i da je povjerenje deponenata ključno. Uz već opsežan okvir prudencijalne regulative, AI Act se nadovezuje kao komplementarna uredba postojećim propisima koji uređuju bankarsko poslovanje. Riječ je o prvom primjeru horizontalne regulative takve vrste u svijetu: ona se ne odnosi samo na finansijsku industriju, nego regulira cijeli niz primjena umjetne inteligencije.

Primjene umjetne inteligencije u AI Actu podijeljene su u četiri nivoe rizika. Prvi obuhvata zabranjene prakse, među kojima su subliminalne tehnike, predviđanje vjerovatnoće da će pojedinac počiniti kazneno djelo te različiti oblici social scoringa. Druga kategorija odnosi se na visokorizične sisteme, na koje se fokusira najveći dio regulative. Za bankarstvo je to posebno važno jer tu spadaju AI rješenja za procjenu kreditne sposobnosti i određivanje kreditnog rejtinga građana, osim sistema koji služe za otkrivanje prevara. Treća kategorija obuhvata primjene ograničenog rizika, poput chatbotova ili deep fake tehnologije, za koje se vežu zahtjevi transparentnosti. Četvrta skupina obuhvata minimalan rizik, poput AI u videoigrama, spam filtere i slično, i ona nije predmet regulacije.

Svrha AI Acta je, navodi Jolić, poboljšati funkcioniranje unutarnjeg tržišta i promicati uvođenje antropocentrične i pouzdane umjetne inteligencije, uz istovremeno osiguravanje visokog nivoa zaštite zdravlja, sigurnosti i temeljnih prava.

"Upravo se pristup finansijskim resursima ili osnovnim uslugama kao što je stanovanje vidi kao temeljno pravo EU građanina te se stoga posebno štiti kroz ovu Uredbu - zapravo se želi spriječiti da neka automatska odluka koju donese umjetna inteligencija građanima neopravdano uskrati pravo na kredit", kaže Jolić.

Kao jedan od najvećih izazova za EU regulatora navodi precizno definiranje što se sve smatra umjetnom inteligencijom, budući da je riječ o tehnologiji koja se brzo mijenja i razvija.

Izazovi u sprečavanju diskriminacije AI modela

Sprečavanje diskriminacije u AI modelima predstavljat će jedan od najvećih izazova u njihovoj primjeni. "I mi supervizori, kao i kolege u bankama koji razvijaju, validiraju i implementiraju modele, želimo da model ima dobru diskriminatornu snagu, da dobro razdvaja dobre od loših dužnika", objašnjava Jolić. No, ako model ima manju diskriminatornu snagu, ali ne može sadržavati neke varijable koje su prediktivne, postavlja se ključno pitanje hoće li to možda dovesti do viših parametara rizika i posljedično veće cijene kredita.

Dodatnu složenost donosi činjenica da AI Act nije holistička regulativa. On se primjenjuje zajedno s ostalom regulativom koja se odnosi na bankarsko poslovanje, ali i s regulativom o zaštiti podataka (GDPR), nediskriminacijskog prava, prava o zaštiti potrošača i slično.

U ovom kontekstu, objašnjava Jolić, ne radi se o "diskriminaciji" u smislu razdvajanja dobrih i loših dužnika, već o tome da se AI sistemi ne dovedu do diskriminacije osoba ili skupina te perpetuiraju povijesne obrasce diskriminacije. To uključuje diskriminaciju na temelju rasnog ili etničkog porijekla, roda, invaliditeta, dobi ili seksualne orijentacije, ali i stvaranje novih diskriminacijskih učinaka.

"Izazov će biti osmisliti metrike kojima će se utvrđivati je li možda umjetna inteligencija diskriminirala klijente banke prema nekoj od varijabli koja nije dopuštena", smatra Jolić.

Može li banka koristiti podatke s Facebooka?

Iako umjetna inteligencija tehnološki omogućava obradu i korištenje nestrukturiranih podataka, uključujući i one s društvenih mreža, regulatorni okvir postavlja jasna ograničenja. Primjerice, EU Direktiva 2023/2025 o ugovorima o potrošačkim kreditima izričito zabranjuje korištenje podataka s društvenih mreža. Zanimljivo je da takva zabrana (još) nije predviđena u direktivi koja se odnosi na stambene kredite, što otvara pitanje bi li u tom segmentu takva praksa bila dopuštena.

Depositphotos

Depositphotos

Jolić dalje navodi da se odgovor ne može promatrati isključivo kroz jednu direktivu. Naime, AI Act dodatno postavlja ograničenja u području zabranjenih praksi, među kojima se posebno ističe social scoring. U svojim Smjernicama o zabranjenim praksama Evropska komisija navodi da određeni sistemi za procjenu kreditne sposobnosti mogu predstavljati oblik profiliranja te dovesti do evaluacije ili klasifikacije fizičkih osoba na temelju njihovog društvenog ponašanja, osobnih obilježja ili osobina ličnosti, što je, u nekim oblicima, prema AI Actu nedopušteno.

Primjerice, otplata duga smatra se elementom društvenog ponašanja, dok osobne karakteristike uključuju podatke poput prihoda, broja članova domaćinstva ili zaduženosti, ali i potencijalno informacije dostupne na društvenim mrežama. Iako su prihodi i zaduženost relevantni za odlučivanje o kreditu, podaci s platformi poput Facebooka uglavnom ne potječu iz povezanog društvenog konteksta.

"Ako bi se pri procjeni kreditne sposobnosti fizičkih osoba ili određivanju njihova kreditnog rejtinga koristile informacije koje nisu iz povezanog društvenog konteksta, primjerice podaci s Facebooka, i ako bi takva upotreba dovela do nepovoljnog postupanja prema pojedincu, tada bi to predstavljalo social scoring, što prema AI Actu spada u kategorički zabranjene prakse", zaključuje naša sagovornica.

- Radi se o osobnim stavovima autorice, koji nisu nužno stavovi institucije u kojoj je autorica zaposlena.

.png)