Credit Suisse Group pretrpio je u prvom kvartalu ove godine gubitke od 69 milijardi dolara zbog odliva kapitala i otpisa mnogo imovine, što za UBS Group predstavlja dodatni izazov u zadržavanju ključnih klijenata i imovine nakon hitnog preuzimanja Credit Suissea.

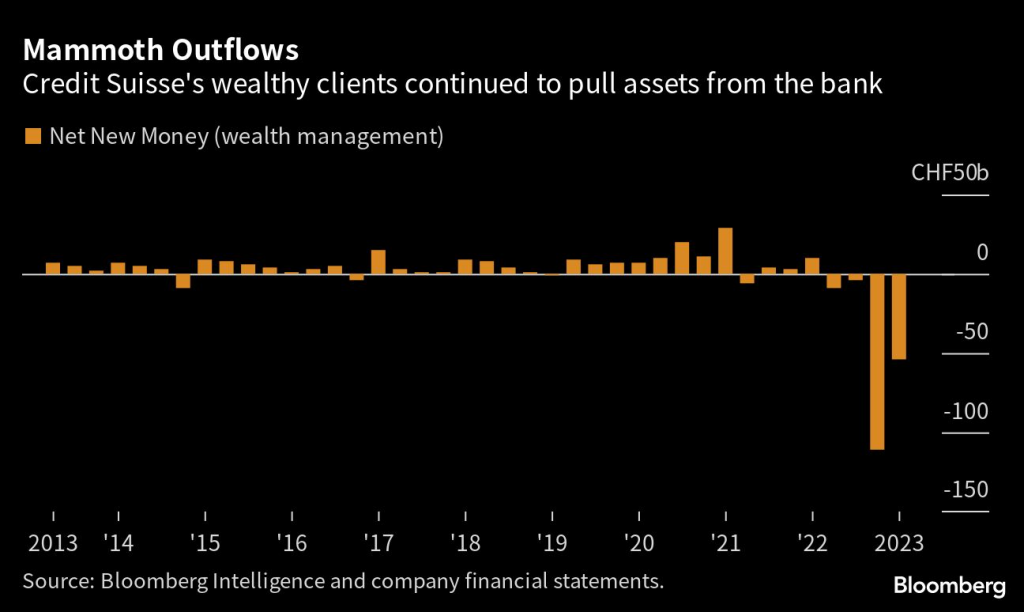

Švajcarska banka izvijestila je o neto odlivu 47,1 milijarde franaka u tradicionalno najcjenjenijem sektoru upravljanja imovinom, dodavši da je naknada za umanjenje vrijednosti od 1,3 milijarde franaka uglavnom povezana s tim sektorom. Banka je dodatno upozoravala na gubitke u sektoru za upravljanje imovinom i navela da upravo tu, kao i na nivou cijele grupacije, ove godine očekuju značajan gubitak.

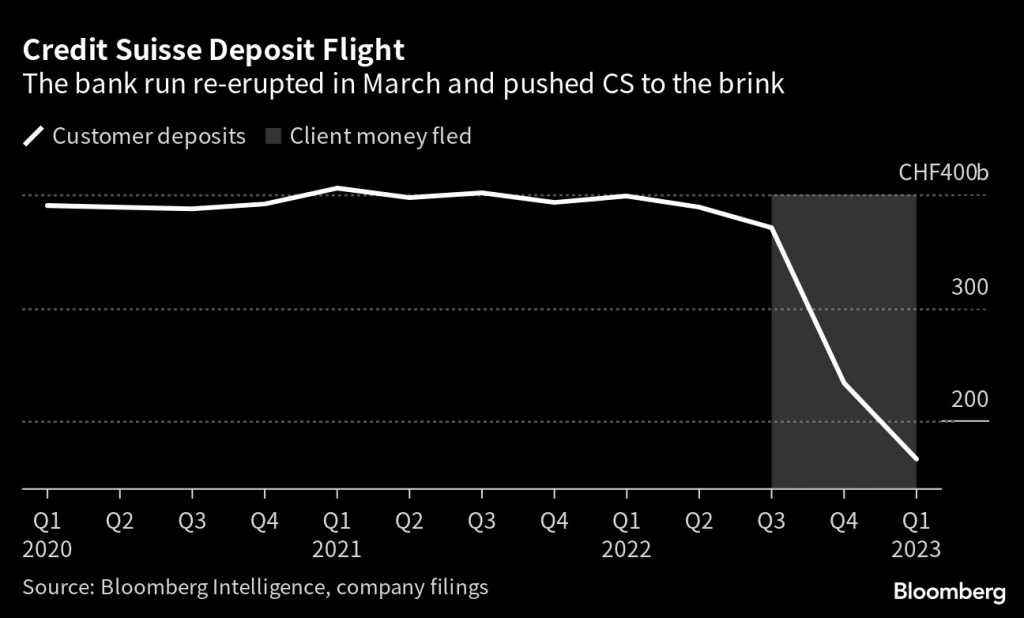

Klijenti su nakon izjave glavnog saudijskog akcionara o prestanku ulaganja u Credit Suisse u tek nekoliko dana u martu povukli milijarde franaka. To je bila druga kriza banke u nekoliko mjeseci, što je švajcarsku vladu na kraju navelo na posredovanje u njenom spašavanju zbog straha od odlaska u stečaj.

Razmjere odliva novca i gubitka imovine naglašavaju UBS-ove rizike tokom integracije Credit Suissea, koja bi mogla da potraje i do četiri godine i koju predsjednik UBS-a Colm Kelleher smatra izazovnijom od mnogih preuzimanja izvršenih tokom krize 2008. godine. Iako su iz Credit Suissea naveli da su ublažili odliv novca, u sektoru za poslovanje s privatnim klijentima zabilježili su gubitak od oko 6,9 milijardi franaka, a u sektoru za upravljanje imovinom 11,6 milijardi franaka.

Bogati klijenti nastavljaju povlačiti svoja sredstva iz Credit Suissea

Bogati klijenti nastavljaju povlačiti svoja sredstva iz Credit Suissea

Banka je u prvom kvartalu izvijestila o 12,8 miliona švajcarskih franaka dobiti prije oporezivanja, prvenstveno zbog prekida otpisa imovine i dodatnih kapitalnih zapisa vrijednih 15 milijardi franaka u sklopu UBS-ove akvizicije. Taj potez se kod mnogih ulagača koji su proučavali pravne mogućnosti za osporavanje takvog poteza, čak i nakon garancija švajcarske vlade, pokazao vrlo spornim. Credit Suisse je za ovaj kvartal zabilježio neprilagođeni gubitak od 1,3 milijarde franaka.

Zajam švajcarske centralne banke Credit Suisseu je na kraju prvog kvartala iznosio 108 milijardi franaka, i to nakon otplate kredita od 60 milijardi franaka radi zadržavanja nivoa likvidnosti. Credit Suisse je u aprilu, nakon zatvaranja kvartala, otplatio još 10 milijardi franaka.

Podrška centralne banke nije bila dovoljna za sprečavanje dogovora o preuzimanju banke jer je Credit Suisse u šest mjeseci zabilježio pad depozita za više od polovine, s dodatnim padom od 67 milijardi franaka u prvom kvartalu.

Credit Suisse je svoje posljednje restrukturiranje započeo u oktobru, uključujući rezove od čak 9.000 radnih mjesta, pokušavajući da tako povrati profitabilnost. Kontinuirani odliv imovine i odlazak bankara sada predstavlja pitanje o stanju bogatstva koje će UBS da naslijedi preuzimanjem. Credit Suisse je u ponedjeljak upozorio da su nedavni događaji već ubrzali odliv zaposlenih.

Borba s depozitima

Borba s depozitima

Kako bi pomogao u zaustavljanju egzodusa talenata, UBS-ov šef sektora za imovinu Iqbal Khan javno je sa svojim kolegom iz Credit Suissea govorio da bi osoblje uvjerio da će kao novi vlasnici ponuditi podsticaje i pakete za zadržavanje. Khan je prije vodio međunarodnu imovinu Credit Suissea i njegova intervencija signalizira zabrinutost UBS-a da će rivali tu dramu iskoristiti za krađu osoblja i klijenata.

Credit Suisse je u četvrtom kvartalu već izgubio oko 110 milijardi franaka imovine klijenata, nakon lavine koja je u pitanje dovela finansijsku stabilnost banke. Analitičari Citigroupa su prije objave zakazane za ponedjeljak procijenili da će Credit Suisse vjerovatno nakon spajanja s UBS-om izgubiti još 110 milijardi franaka, odnosno oko petine imovine svojih klijenata.

.png)