Obožavatelji Bon Jovija vjerojatno su bili iznenađeni kada su junačkog gitarista Richieja Samboru u veljači vidjeli obučenog kao ogromni pečeni krumpir u televizijskoj emisiji The Masked Singer, dok je hrabro izvodio hitove Fleetwood Maca i The Pretendersa.

Međutim, investicijski fond Hipgnosis Songs Fund bio je oduševljen. Vlasnik prava na Samborine hitove i neke od pjesama koje je izveo zarađuje poticanjem glazbenih nastupa na televiziji u namjeri da tako stvori novi interes za stare melodije. To s rastom platformi za streaming poput Spotifya objašnjava zašto je Hipgnosis između 2018. i 2021. godine uložio dvije milijarde dolara u glazbene kataloge od Neila Younga do Chrissie Hynde, tvrdeći da su pjesme "vrijedne kao zlato ili nafta". No nisu bili usamljeni: Blackstone, KKR & Co., BlackRock i drugi financijeri također su pomogli u financiranju megakupovina prava na hitove primjerice Brucea Springsteena i Boba Dylana.

No vremena se mijenjaju, i to ne nabolje. Hipgnosis trguje s ogromnim popustom od 50 posto u odnosu na neto vrijednost imovine nakon što su ovog mjeseca otkazali isplatu dividende. Suočavaju se s oštrim kritikama dioničara zbog pokušaja podizanja cijene svojih dionica prodajom imovine od 440 milijuna dolara sestrinskom fondu u vlasništvu Blackstonea. Konkurent Round Hill Music Royalty Fund nalazi se u boljoj poziciji, trgujući s popustom od 10 posto nakon ponude za preuzimanje od Concorda, podržane novim financiranjem od Apolla. Privatni kapital naizgled može preuzeti glazbena prava, mada tek nakon što su Springsteen i mnogi njegovi vršnjaci financijskim svjetovima pokazali tko je šef tako što su za cijenu svojih djela postigli tržišni maksimum.

Bloomberg

Bloomberg

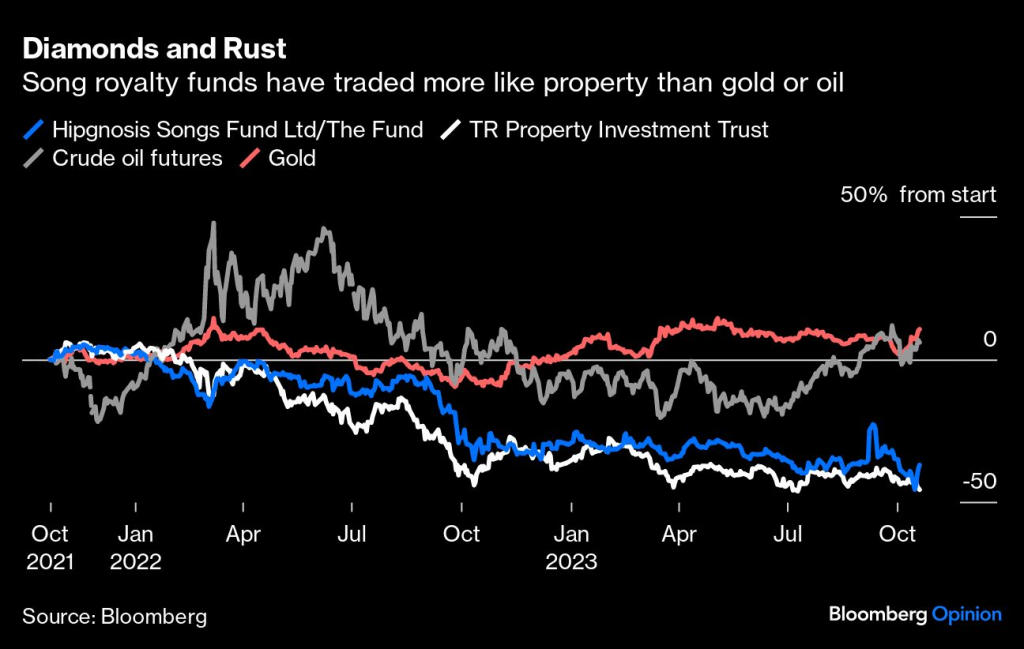

Kako smo do toga došli? Velika je slika da su prava na glazbu trgovana više kao komercijalna imovina nego kao nafta ili zlato, kako pokazuje gornji grafikon. U vrijeme lako dostupnog novca, vrijednost je rasla, a u lošim razdobljima padala s porastom kamatnih stopa. Porast kamatnih stopa nakon pandemije smanjio je vrijednost nelikvidne imovine poput glazbe jer investitori traže veći povrat kako bi nadoknadili dodatni rizik. Prema vlastitom godišnjem izvještaju Hipgnosisa, teorijski rast diskontne stope od 0,5 posto rezultira značajnim padom od 222 milijuna dolara vrijednosti njihova kataloga od 2,8 milijardi dolara. Citrin Cooperman, koji je odgovoran za procjenu portfelja, ove je godine diskontnu stopu zadržao na istoj razini, ali to nije umirilo investitore.

Problemi idu dalje od ekonomskog okruženja. Čini se da su glazbeni novčani tokovi bili manje pouzdani nego što se očekivalo. Neto prihod Hipgnosisa pao je za 12,5 posto, a gubici su se u razdoblju zaključno s ožujkom 2023. godine proširili. Ukidanje dividendi odražava pretjerano optimistična očekivanja isplate autorskih honorara i potrebu za održavanjem duga pod kontrolom. Činjenica da je Hipgnosis isplate autorskih honorara u vezi s odlukom SAD-a o autorskim pravima precijenio na gotovo 12 milijuna dolara, promovirajući takve isplate kao one koje "izravno" vode većem prihodu, sugerira da izvlačenje novca iz streaminga nije tako jednostavno kao pratiti predvidljive emotivne veze potrošača s božićnim ili pjesmama djetinjstva.

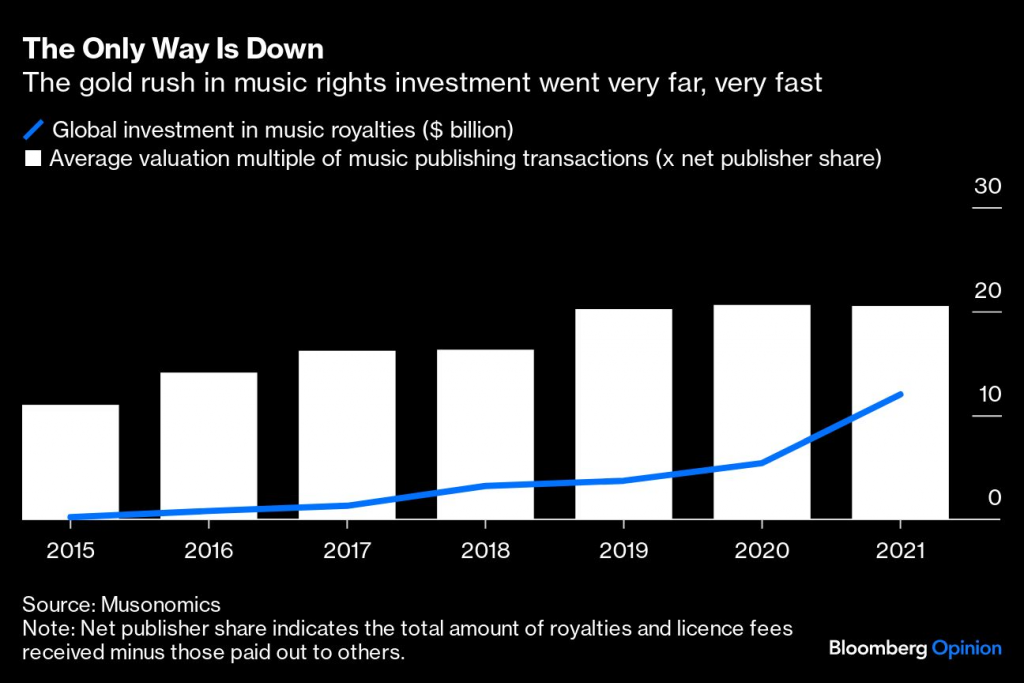

Potrošnja glazbe prati određene obrasce, ali nisu sva prava jednaka i nisu sva vrijedna 20 puta više od neto prihoda od izdavanja (dvostruko više od razine iz 2013. godine). Izdavačka prava prikrivaju raspodjelu plijena u postocima između tekstopisaca, dok su prava na snimanje također podijeljena između izvođača i producenata. Neka prava mogu biti pasivno pravo na primanje uplate, što je u teoriji u redu, ali vas neće nužno staviti u privilegiran položaj kada reklamna kampanja Johna Lewisa traži pjesmu sedmeroznamenkastog iznosa. To izaziva glavobolju, podsjećajući na specifične investicije poput poštanskih markica i vina. Ipak, poput Adama Neumanna iz WeWorka, karizmatični vođa Hipgnosisa Merck Mercuriadis sklon je potcijeniti rizik, pa poput drugih koji su se proslavili samo jednom pjesmom, pokazuje znakove prevelikog samopouzdanja i umanjuje ulogu sreće.

Bloomberg

Bloomberg

Što slijedi? Investitori su opravdano bijesni i spremni suprotstaviti se predloženom sporazumu Hipgnosisa, a možda čak i glasovati za konačno gašenje tvrtke. Ipak, indikacije mogu biti prilično dobre za vrstu investitora koji može rukovati nelikvidnom, loše vrednovanom imovinom - privatnim kapitalom. Hipgnosisu je isteklo vrijeme da dokaže da njegov model na burzi funkcionira, tako da sada mora pokazati da može primijeniti stvarnu vrijednost svog kataloga i prodati ga najboljem ponuđaču. Povratak zdravijim vrijednostima i nekoj vrsti konsolidacije industrije vjerojatniji je od samouništenja glazbenog izdavaštva koje je preživjelo razne cikluse procvata, ali i krize i udare.

Ipak, problem je u tome da čak i za krupnije financijske institucije, iscijediti više vrijednosti iz pjesama nosi mnogo nepoznatih faktora za budućnost. "Postoji visoki rizik od klađenja na pogrešne metrike", upozorila je prošle godine konzultantska kuća MIDiA Research. Rast streaminga glazbe usporava, iako optimistične prognoze očekuju da će se prihod od glazbe do 2030. godine udvostručiti. Generativna umjetna inteligencija može povećati vrijednost autorskih honorara stvaranjem novih prava ili ih uništiti stvaranjem glazbe koja je bolja od originalne. Čudne navike koje razvijamo na društvenim mrežama znače da sam više vremena proveo na YouTubeu slušajući rock zvijezde kako govore o svojoj glazbi nego što sam ih slušao na Spotifyju. Možda nisam usamljen.

Dakle, kapa dolje za Brucea Springsteena koji je prodao na vrhuncu i sretno novim šefovima autorskih prava glazbe koji plješću sljedećem nastupu pečenog krumpira.

.png)