Rastući korporativni profiti jedan su od velikih pokretača inflacije, a prema najnovijem istraživanju Bloomberga među profesionalnim i maloprodajnim investitorima, održavanje visokih kamatnih stopa je najbolji način da se suzbiju.

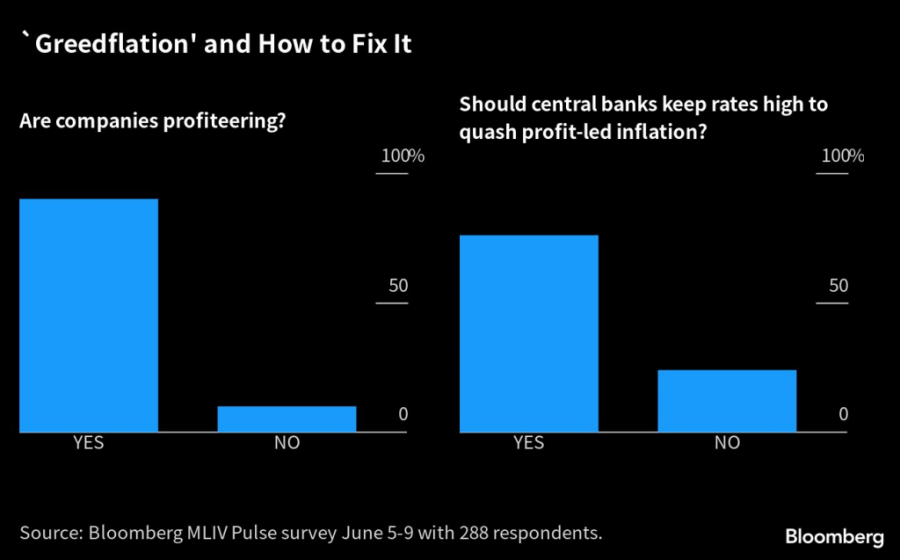

Gotovo 90 posto od 288 ispitanika u anketi Markets Live Pulse tvrdi da su kompanije s obje strane Atlantika podizale cijene više nego što su im rasli troškovi od početka pandemije 2020. godine. Skoro četiri petine ispitanika smatra da je stroga monetarna politika pravi način za suočavanje s inflacijom potaknutom takvim profitiranjem.

Jedan od najgorih valova inflacije u nekoliko desetljeća potaknuo je potragu za objašnjenjima – narušeni opskrbni lanci, velika potrošnja država u pandemiji i rastuće plaće nose dio krivnje. No, porast korporativnih marži još je jedan potencijalni uzrok koji zaslužuje pažnju, a sada je i dobiva.

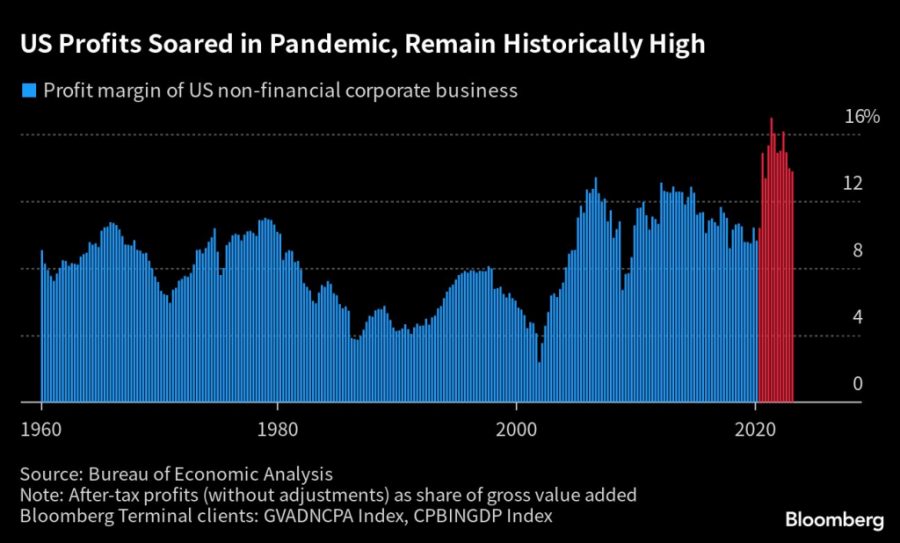

Marže su skočile na početku pandemije i, protivno svim očekivanjima, ostale povijesno visoke od tada. To nameće dva ključna pitanja: Pridonose li veći profiti u tvrdokornosti inflacije i ako pridonose, što treba poduzeti po tom pitanju? To je dio šire rasprave o tome trebaju li različite vrste cjenovnih pritisaka biti adresirane različitim alatima umjesto univerzalnog odgovora povećanjem kamatnih stopa.

Većina sudionika ankete MLIV Pulse smatra da je monetarno stezanje središnjih banaka adekvatan odgovor na rast inflacije potaknut profitiranjem. Oko četvrtine ispitanih nije se složilo s tim, nudeći alternativna rješenja poput korištenja korporativnih poreznih stopa i strožih pravila protiv monopola.

Maloprodajni sektor je, prema 67 posto ispitanika, najviše iskoristio priliku za povećanje cijena tijekom pandemije. Energenti su zauzeli drugo mjesto, s oko jednom šestinom glasova. Ti rezultati možda odražavaju činjenicu da ljudi češće kupuju proizvode široke potrošnje od skupljih dobara.

Jedinstvene okolnosti pandemije – velika ograničenja u opskrbi, praćena neviđenim rastom potražnje potaknutim poticajima, kriju se iza rasta profitnih marži koje su dosegle najviše razine u Sjedinjenim Američkim Državama (SAD) u posljednjih 70 godina.

Većina sudionika ankete (iako je ta većina vrlo mala – 53 posto) ne očekuje da će trenutno visoke marže trajno zadržati, već predviđaju da će pasti na pretpandemijsku razinu.

Standardna ekonomska teorija tvrdi da su profitne marže "usmjerene prema srednjoj vrijednosti" – drugim riječima, obično se vraćaju na normalne razine. Prema toj teoriji, industrija s visokim profitima trebala bi privući nove sudionike, a povećana konkurencija bi posljedično trebala smanjiti marže.

No, u realnosti to baš nije tako. Marže su već bile visoke prije pandemije, a sada su još više.

Razne teorije su pokušale objasniti zašto se to dogodilo. Isabella Weber, ekonomistica na Sveučilištu Massachusetts Amherst, tvrdi da je veći dio nedavne inflacije u SAD-u tzv. "inflacija prodavača" koja proizlazi iz sposobnosti dominantnih tvrtki da iskoriste svoj monopolistički položaj kako bi podigle cijene. Weber ističe da "uska grla mogu stvoriti privremenu monopolističku moć koja može omogućiti povećanje cijena ne samo radi zaštite, već i radi povećanja profita".

Paul Donovan, glavni globalni ekonomist u UBS AG, naziva to "inflacijom vođenom profitom" – gdje tvrtke, koristeći pokriće široko rasprostranjenog povećanja cijena, dižu vlastite cijene više nego što bi trebale. Ova ideja postala je poznata i kao "inflacija pohlepe" (Greedflation).

Kako god to nazivali, ako su tvrtke iskoristile monopol da bi povećale svoje marže, nije izgledno da će ih biti voljne znatno smanjiti. Uostalom, tko si želi smanjiti plaću odmah nakon povišice?

Marže počinju padati s rekordnih razina kako se tvrtke prilagođavaju ravnoteži između cijene i volumena, ali i dalje su znatno više nego u godinama prije Covida-19.

To bi i dalje moglo ići u korist nekih dionica. Na pitanje koja vrsta dionica ima najviše koristi od inflacije pogonjene profitiranjem, gotovo tri četvrtine ispitanika odabralo je tvrtke sa snažnom moći određivanja cijena. Dakle, dok ne dođe do jačeg otpora protiv monopolista ili oligopolista, dobro je posjedovati dionice tvrtki koje mogu maksimalno iskoristiti inflaciju.

Većina sudionika ankete smatra da "greedflacija" neće dovesti do dugotrajno visoke inflacije.

Samo 10 posto je reklo da će trebati više od pet godina da se stopa potrošačke inflacije u SAD-u stabilizira na prosječnoj razini od oko dva posto. Više od polovice smatra da će se inflacija vratiti na razinu od dva posto u roku od dvije godine – što je u skladu s tržišnim prognozama, temeljenim na trenutnoj dvogodišnjoj stopi inflacije od oko 2,1 posto.

Što konkretno može biti poduzeto da bi se suzbila "greedflacija"? Onih 24 posto sudionika ankete koji ne vjeruju da je stroža monetarna politika rješenje, predložilo je neke alternative.

Među čestim prijedlozima bilo je bolje provođenje zakona o sprječavanju monopola prilikom spajanja, zajedno s drugim naporima za poticanje veće konkurencije. Bilo je i podrške povećanju korporativnih poreza, uključujući moguće poreze na neočekivane dobiti u područjima gdje se prepoznaje manipuliranje cijenama. "Oporezujte ih do kosti" glasio je jedan izravan prijedlog.

Inflacija pogoršava nejednakost i rađa nezadovoljstvo. Kada se pandemijske ušteđevine iscrpe, to nezadovoljstvo ima potencijal rapidnog povećanja, a profitni medeni mjesec tvrtki mogao bi završiti izazovnijom i reguliranijom budućnošću. U tom slučaju, stroža monetarna politika mogla bi biti najmanji problem s kojim se suočavaju.

MLIV Pulse je tjedna anketa čitatelja Bloomberg Newsa na terminalu i online, koju provodi tim Markets Live iz Bloomberga, koji također vodi i MLIV blog na terminalu. Simon White je makro strateg koji piše za blog MLIV, a ima i svoju vlastitu kolumnu MacroScope, koja daje široki pregled najvažnijih makroekonomskih i tržišnih tema te stavlja naglasak na cjelokupnu sliku.

--Uz pomoć Sungwoo Parka.

.png)