Profiti banaka u Europi rasli su kako su rasle kamatne stope i ove su godine vjerojatno na vrhuncu nakon financijske krize. S obzirom na sve tmurnije ekonomske prognoze uslijed geopolitičkih kriza, fokus bankarskog sektora mogao bi se prebaciti na pritiske na marže i pokazatelje o lošim zajmovima.

"Banke imaju vrhunske dobitke. Treći kvartal bit će prilika za procjenu situacije i sagledavanje kako se ta vrlo pozitivna situacija vraća u normalu, primjerice zato što banke više kamatne stope prebacuju na klijente", izjavljuje Alexandra Annecke, viša portfeljna menadžerica u Union Investmentu u Frankfurtu.

Ulagači će pažljivo pratiti komentare koji se odnose na veću konkurenciju u depozitima i hipotekama diljem Europe. Naime, glavno oružje u borbi s inflacijom je rast kamatnih stopa koje su uzletjele s gotovo nule na najviše razine u posljednjih nekoliko desetljeća.

Također, na radaru investitora su ratovi u Izraelu i Ukrajini, ekonomske nevolje Kine i mogućnost poreza na neočekivanu dobit, kao što je ove godine viđeno u Italiji, Švedskoj i Nizozemskoj. Pažnja ulagača bit će usmjerena i na rezervacije za loše kredite, posebice one za koje su jamstvo komercijalne nekretnine.

Barclays i UniCredit o rezultatima u trećem kvartalu izvještavaju u utorak, nakon čega slijede Deutsche Bank, Lloyds Banking, Banco Santander, Standard Chartered, BNP Paribas i NatWest. Sljedeći tjedan će kvartalne podatke objaviti HSBC, a 7. studenoga UBS.

Tmurne prognoze

Rat između Izraela i Hamasa ponovno je, niti dvije godine nakon što je ruska invazija na Ukrajinu pojačala prijetnju šokovima u opskrbi naftom, u fokus investitora vratio više cijene energije.

"Veća inflacija mogla bi rezultirati većim rastom plaća, što bi značilo da bi rast troškova mogao biti veći od očekivanog u fiskalnoj 2024. godini", kaže analitičar RBC-a Benjamin Toms, dodavši da bi više kamatne stope na dugi rok također mogle utjecati na kvalitetu imovine i obujam kredita u bankama. Dio investicijskog bankarstva također bi mogao opasti jer neizvjesnost može ubiti IPO-ove i pregovore o poslovima", rekao je Toms.

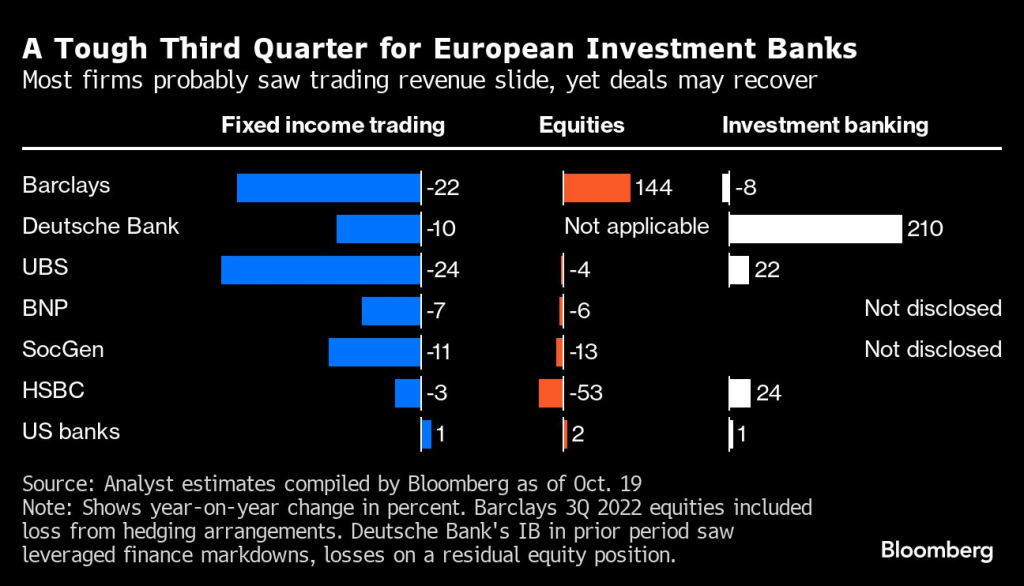

S druge strane, trgovci obveznicama mogli bi zbog povećane volatilnosti na tržištu dionicama povećati prihode, slično kao što se dogodilo nakon invazije na Ukrajinu. Očekuje se da će se u Europi smanjiti prihodi u trećem tromjesečju, što je lošije od usporedivih američkih kompanija.

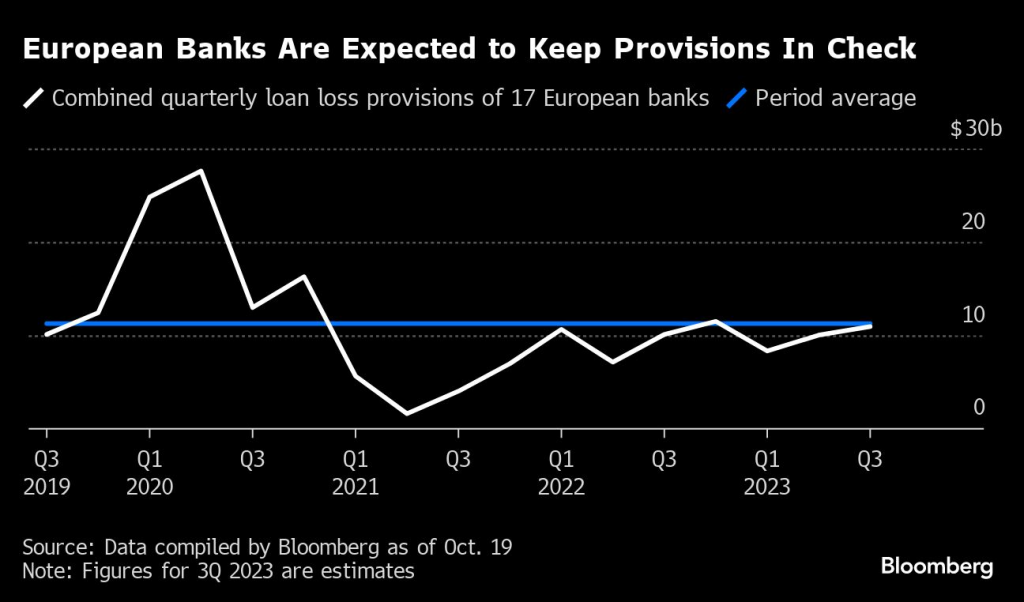

Većina velikih europskih banaka očekuje da će morati rezervirati više novca za pokrivanje gubitka na kreditima nego što su to morale prije godinu dana. Ipak, bankari su relativno optimistični u vezi s kvalitetom kredita.

Izvršni direktor Deutsche Banka Christian Sewing je za Bloomberg TV 13. listopada rekao: "Portfelj je jako otporan." Ranije ovog mjeseca, Bettina Orlopp, financijska direktorica manjeg njemačkog konkurenta Commerzbanka, iznijela je slične komentare, uz napomenu da će se iduće godine vjerojatno povećati rezervacije za kredite.

Očekivanja europskih banaka o rezervacijama | Bloomberg

Očekivanja europskih banaka o rezervacijama | Bloomberg

Regulatori, međutim, upozoravaju na učinke potencijalno dugoročno viših kamatnih stopa na kvalitetu kredita.

"Kad su u tijeku takve strukturne promjene, ti geopolitički šokovi, energetska tranzicija i digitalizacija, moramo biti skromni i svjesni da naši modeli možda nisu tako učinkoviti u identificiranju glavnih točaka pritiska kako bismo željeli", rekao je Andrea Enria, najviši nadzorni dužnosnik Europske središnje banke, na konferenciji u listopadu. Dosadašnja benigna izloženost zajmodavaca komercijalnim nekretninama također će se sigurno pojaviti u upozorenjima analitičara. ECB je, zbog zabrinutosti da su banke presporo smanjivale kreditiranje komercijalnih nekretnina, od procjenitelja nekretnina zatražio da objasne kako sastavljaju procjene, izvijestio je Bloomberg.

Što kaže Bloomberg Intelligence:

Velike zarade u prvom polugodištu – kada je većina zajmodavaca nadmašila konsenzus o prihodima i troškovima rizika – produžile su val poboljšanih procjena za najveće europske banke, koje su gotovo tri godine nadmašivale snižavanje rejtinga. Ipak, mogli bi izgubiti zamah kroz drugo polugodište i do 2024., sa sve mračnijim procjenama za 2024. i dalje.

— Philip Richards, viši bankovni analitičar

Pet najvećih američkih banaka upravo je objavilo da naknade za investicijsko bankarstvo padaju sedmi uzastopni kvartal. To nije dobar znak za njihove europske kolege.

Ipak, neke banke mogu biti optimistične. Očekuje se da je zarada od naknada Deutsche Banka porasla nakon trećeg kvartala 2022. godine, kada je pretrpio smanjenje financiranja uz pomoć poluge te gubitke na rezidualnoj poziciji vlasničkog kapitala, odnosno u dijelu vlasničkog kapitala koji pripada dioničarima nakon što su podmireni svi dugovi i obveze prema drugim stranama (engl. residual equity position).

Očekuje se da će većini europskih banaka opasti prihodi od trgovine dionicama i obveznicama, pokazuju procjene analitičara koje je prikupio Bloomberg. Zapažena iznimka je Barclays za koji se očekuje da će više nego udvostručiti poslovanje s dionicama u odnosu na prethodni kvartal, nakon poznate pogreške u kojoj je prekomjerno izdao određene vrijednosne papire.

Većini tvrtki je u trećem kvartalu vjerojatno pao prihod, ali poslovi se ipak mogu oporaviti | Bloomberg

Većini tvrtki je u trećem kvartalu vjerojatno pao prihod, ali poslovi se ipak mogu oporaviti | Bloomberg

UBS-ov ogroman zadatak

Izvršni direktor UBS-a Sergio Ermotti, s druge strane, suočava se sa zahtjevnim zadatkom integracije Credit Suissea nakon jedne od najvećih bankarskih transakcija ikada. Pitat će ga o tome kako njegov div u upravljanju bogatstvom smanjuje imovinu i provodi uštede veće od 10 milijardi dolara, uključujući smanjenje radnih mjesta.

Ermotti je prošli mjesec izjavio da vidi "dobru dinamiku" u povratu sredstava koje su klijenti povukli iz Credit Suissea prije hitnog preuzimanja u ožujku.

Investitori se također nadaju da će saznati više detalja o Ermottijevoj trogodišnjoj strategiji rasta koja će biti obznanjena u veljači, a koja će, očekuje se, detaljno opisati planove švicarske banke za proširenje poslovanja u SAD.

.png)