Narodna banka Srbije (NBS) nedavno je objavila rezultate istraživanja o isplativosti štednje u dinarima i evrima. U oba scenarija (jednogodišnja i 10-godišnja štednja), zamišljenom štediši bi se oslanjanje na domaću valutu više isplatilo od štednje u evrima.

Iako je ušteda bila veća nego u evrima, ostaje činjenica da deponovanje novca u banku i njegovo oročavanje svakako nije investicija od koje možete da očekujete veliki povrat. Naša redakcija je zbog toga istražila koje druge opcije imate na raspolaganju.

I dok NBS isplativost štednje računa kroz hipotetički scenarij gdje investitor deponuje 100.000 dinara, redakcija Bloomberg Adrije istražila je koje opcije su vam na raspolaganju ako biste željeli da uložite nešto veći novac.

Evo u šta sve možete da investirate 10.000 evra.

Nekretnine

Kada prosječnom građaninu Srbije spomenete ulaganje, najveće su šanse da će pomisliti upravo na nepokretnu imovinu. Da li je to stan, kuća, lokal, ili čak garaža, stoji da su cijene nekretnina i zemljišta u posljednjih nekoliko godina skočile. Kako navodi glavni broker Momentum securitiesa Nenad Gujaničić, potencijal ovog tržišta je ograničen.

"Prinos na uložene nekretnine koje se rentaju je pao ispod prinosa na državne obveznice, čak i štednju u evrima, što može sugerisati da je ovo tržište trenutno precijenjeno", rekao je Gujaničić.

Rast cijena je doveo i do toga da suma od 10.000 evra ne donosi previše opcija za ulaganje u ovoj oblasti. Pretraga većine platformi za prodaju nekretnina pokazuje da se za pomenuti iznos od 10.000 evra može kupiti garaža (koja se može izdavati za mjesečnu nadoknadu), ili kuća u nekoj od seoskih opština.

Za ulaganje u stan ili kuću, naročito u većim gradovima, biće vam potreban dosta veći iznos, ili ćete morati da se udružite s još nekim ko želi da investira.

Za one koji uz višak novca imaju i višak slobodnog vremena, za 10.000 evra postoji opcija kupovine zemljišta na kojem se može gajiti voće ili druga poljoprivredna kultura. Ovo naravno povlači druga logistička pitanja kao što su dodatna ulaganja i sticanje neophodnih znanja o obrađivanju zemlje, ali i rizici koje nosi ova vrsta biznisa.

Problemi s ulaganjem u nekretnine ne tiču se samo višeg praga za ulazak na tržište. Jednako važno je i pitanje likvidnosti, koja je u ovom sektoru niska.

"Ako želite da prodate nekretninu, a ne želite da spuštate cijenu, morate da budete spremni da ćete na kupca čekati i nekoliko mjeseci", rekao je za Bloomberg Adriju Rade Rakočević, vlasnik investicione kompanije Senzal Capital. Takođe morate da imate u vidu i da vam nekretnina neće donositi prihod u vrijeme kada je ne izdajete, a u obzir morate da uzmete i mogućnost pojave stanara koji ne izmiruju obaveze na vrijeme ili uopšte.

Rakočević dodaje da postoji i rizik da kupite nekretninu čiji je pravni status upitan (iako je taj rizik manji nego prije desetak godina). "Kod nas se pipa hljeb u prodavnici, a onda bez problema kupuje neuknjižena nekretnina", dodao je Rakočević.

Štednja u banci

Drugi vid ulaganja koji je naročito popularan bio ranije jeste oročena štednja u banci. Uz loše istorijsko iskustvo 1990-ih godina, ovaj vid ulaganja karakteriše i skroman prinos, što smo već spomenuli u uvodu.

Prema pomenutom istraživanju NBS-a, prosječna ponderisana kamatna stopa na dinarsku štednju je 1,9 odsto godišnje, dok je štednja u evrima još manje isplativa, pa bi štediša u evrima u 2022. godini na 850 evra (100.000 dinara) zaradio tek šest evra, što je manje od jedan odsto.

Ako uzmemo u obzir činjenicu da je međugodišnja inflacija u toku 2022. godine iznosila 15,1 odsto, vidimo da nominalna zarada ne znači da se štediši deponovanje sredstava isplatilo.

Situacija se i u ovoj godini neće promijeniti u znatnoj mjeri, makar po pitanju isplativosti ovog vida štednje. Analitičari Bloomberg Adrije, kao i ekonomisti koje je anketirao Bloomberg, predviđaju da će stopa rasta cijena i u 2023. ostati iznad 10 odsto.

Letimičan pregled ponuda banaka pokazuje da kamatne stope na štednju i ne prilaze dvocifrenim, pa je pitanje da li je vrijeme visoke inflacije pravi momenat za ovaj tradicionalni oblik ulaganja. Kako smatraju naši sagovornici, razlog za i dalje veliku popularnost ovog vida investiranja mogla bi da bude jednostavno nedovoljna informisanost.

"Domaći građani imaju nizak nivo ekonomskih i finansijskih znanja, dok lokalno finansijsko tržište nije dovoljno razvijeno, što sve zajedno vodi malom angažovanju građana kada su portfolio ulaganja u pitanju", rekao je Gujaničić.

Obveznice

Razlog zbog kojeg je štednja u banci primamljiva je praktično nepostojeći rizik da se ostane bez uloženih sredstava. S druge strane, postoji još jedan investicioni instrument koji ne prati gotovo nikakav rizik, a to su državne obveznice.

Upravo zbog gotovo nepostojećeg rizika (ali i zbog niskih kamatnih stopa centralnih banaka), prinos na državne obveznice je dugo bio nizak (oko nivoa kamata na depozite u bankama). Nakon dugog perioda kada to nije bio slučaj, ulaganje u državne obveznice ponovo bi moglo da postane primamljivo za investitore, navode sagovornici Bloomberg Adrije.

"Poslije dugo vremena, ovaj vid ulaganja ponovo ima smisla i jedan dio investicionog portfolija treba da bude investiran u obveznice", rekao je izvršni direktor WM Equity Partnersa Vladimir Pavlović i dodao da je pitanje za svakog ulagača koliki će dio portfolija zauzimati emitovani dug.

Kako su se prinosi kretali u posljednje tri godine ilustruje i grafikon na kojem se vide prinosi ostvareni na aukcijama državnih dinarskih 12,5-godišnjih obveznica od njihovog emitovanja.

Vladan Pavlović iz kompanije Ipopema Securities dodaje da su državne obveznice alternativa koju svakako treba uzeti u obzir pri odlučivanju o tome gdje bi se moglo ulagati.

"To je svakako isplativija opcija nego štednja kroz oročeni depozit uz gotovo identično mali rizik", rekao je Pavlović za Bloomberg Adriju, ogradivši se rečenicom da izbor između dinarskih i evro obveznica zavisi od očekivanja investitora u pogledu inflacije u Srbiji i evrozoni. Govoreći o riziku, Pavlović pojašnjava da bi država morala da propadne da biste vi izgubili sredstva.

Jedan od problema koji se povezuju s obveznicama je i činjenica da je prag potrebnog novca da bi vam se investicija isplatila nešto viši od nekih drugih investicionih instrumenata. Zbog toga je ulaganje u dužničke hartije od vrijednosti idealna opcija za ulagače koji su došli do većih novčanih sredstava i žele da sačuvaju vrijednost tog novca na duži period.

Kako je za Bloomberg Adriju rekao Rakočević, 10.000 evra bi možda bilo malo ako govorimo o ulaganju u obveznice, ali su dužničke hartije od vrijednosti pravi izbor za nekoga ko ne želi da se izlaže riziku. "Onaj ko je to uštedio i sprema ta sredstva za penziju, on treba da razmišlja o obveznicama", rekao je Rakočević.

Gujaničić dodaje da su državne evroobveznice "vjerovatno najbolja alternativa građanima koji nisu skloni preuzimanju većeg rizika". On dodaje da ova vrsta ulaganja za razliku od štednje u evrima ne povlači obavezu plaćanja poreza na kapitalnu dobit i napominje da za nju postoji razvijeno sekundarno tržište, što znači da je tržište likvidno, a vi lako možete doći do novca koji ste deponovali na ovaj način.

Dionice

Dok ulaganje u obveznice nije idealno ako vam je na raspolaganju 10.000 evra, za investiranje u akcije kompanija, taj iznos je više nego dovoljan. O ulaganju u dionice kompanija možemo razmišljati već i sa 2.000 evra, a na raspolaganju imamo i jednostavniji pristup.

Ovaj iznos vam omogućava da uložite u dionice nekoliko kompanija, a isto tako možete da investirate u takozvane ETF-ove (eng. exchange-traded funds - fondovi kojima se trguje na berzi), odnosno fondove koji trguju kao akcije, ali uključuju korpu dionica iz određenog sektora ili sa specifičnom svrhom. Tako zadovoljavate potrebu za diverzifikacijom, pojasnio je za našu redakciju Rakočević.

U akcije kompanija u Srbiji ulaže veoma mali broj investitora. Prema procjenama svih naših sagovornika, taj broj nije veći od nekoliko hiljada i kreće se na nivou od nekoliko promila ukupnog broja stanovnika. Poređenja radi, procenat ljudi koji ulažu u akcije na berzi u Velikoj Britaniji kreće se oko 30 odsto, a u Sjedinjenim Američkim Državama taj udio je čak i 50 odsto.

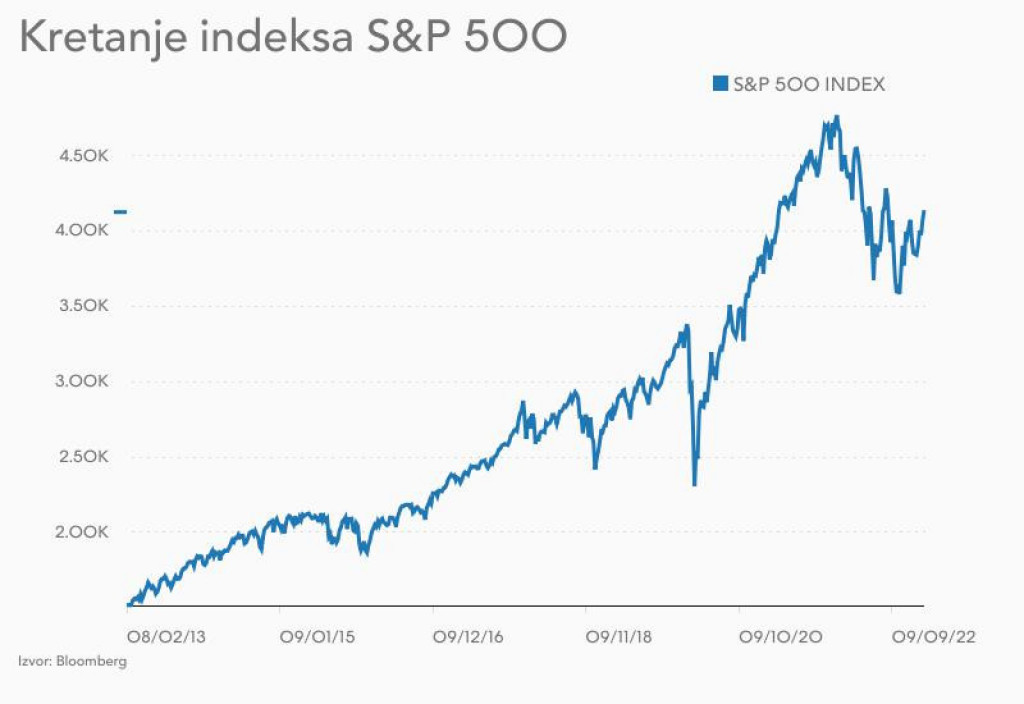

Vrijednost jednog od najpopularnijih indeksa u SAD-u u posljednjih 10 godina uvećala se za oko 330 odsto / Bloomberg Chartmaker

Vrijednost jednog od najpopularnijih indeksa u SAD-u u posljednjih 10 godina uvećala se za oko 330 odsto / Bloomberg Chartmaker

Prosječnom građaninu berza često izgleda komplikovano, ili kao prevara, ali ni jedna ni druga tvrdnja nisu tačne. Kako navodi Rakočević, sve što treba da uradite je da nađete licenciranu brokersku kuću i potpišete ugovor, a potom deponujete novac u banci.

Ulaganje u akcije, naročito stranih kompanija, idealno je za ljude sa stabilnim mjesečnim primanjima, a još je povoljnije ako se radi o ulagačima koji ostvaruju i pojedine kvartalne bonuse.

"Nakon prvobitnog ulaganja, kada ste odabrali dvije-tri akcije ili jedan ETF, svakog kvartala ili svake godine možete ulagati dodatna sredstva", predlaže Rakočević, podvlačeći da na berzu ne treba gledati kao na špekulativnu djelatnost, već kao način da svoju ušteđevinu uvećate u razumnoj mjeri i svoja sredstva zaštitite od inflacije.

Vladimir Pavlović dodaje da je i trenutak za ovaj vid ulaganja odgovarajući. "Nakon velike korekcije koja se desila u prethodnom periodu, ulaganje u akcije na berzama je svakako dobra investicija", rekao je.

Kritpovalute

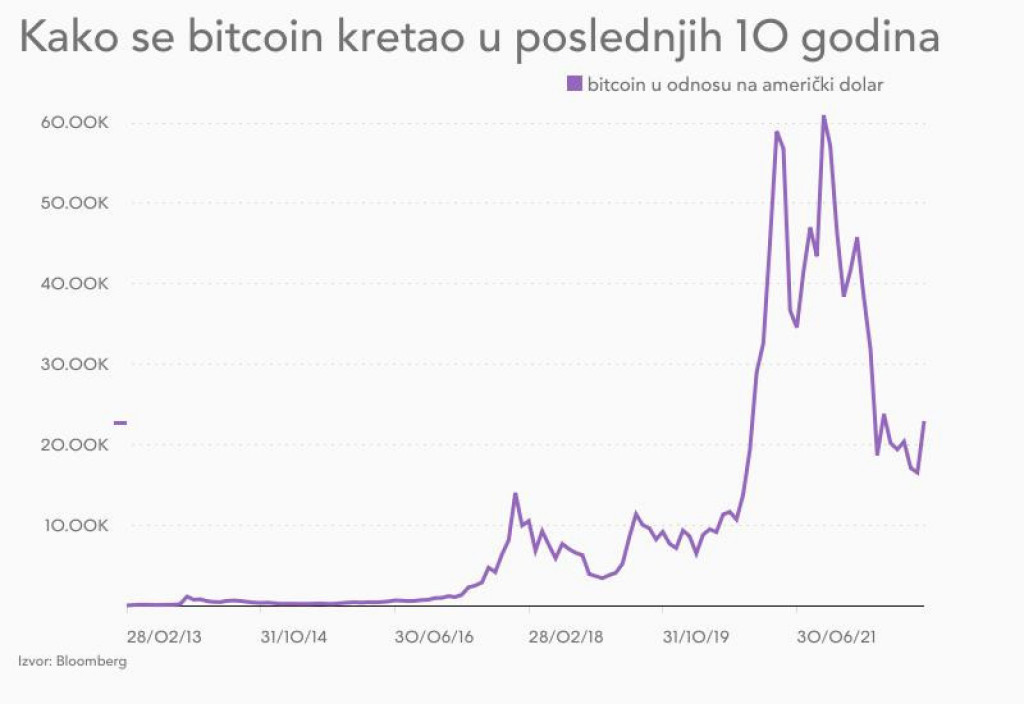

Otkako je bitcoin postao popularan širom svijeta, teško da tekst o opcijama za ulaganje može da prođe bez pominjanja kriptovaluta. Ipak, ako se odlučite za ulaganje u digitalnu imovinu, njen udio u vašem portfoliju ne bi trebalo da bude previsok, navode naši sagovornici.

Vladimir Pavlović navodi da je ulaganje u ovakvu imovinu u malom procentu portfolija primjereno jer je "ulaganje u digitalnu imovinu odnedavno regulisano u Srbiji, a investitori imaju obavezu plaćanja poreza na bazi ostvarenih dobitaka". Rakočević dodaje da i sam dio imovine drži u kriptovalutama, ali na dugi rok.

Gujaničić upozorava da je ulaganje u kriptovalute i digitalnu imovinu visokorizično i to iz više razloga. "Osim visoke volatilosti kod ove vrste ulaganja je najproblematičnija činjenica da je izuzetno teško izvršiti procjenu vrijednosti jer kriptovalute nemaju novčani tok niti donose nekakav prinos u vidu kamate ili dividende", rekao je broker i dodao da ekspanzija vrijednosti tržišta kriptovaluta posljednjih godina ne korelira s njihovom većom zastupljenošću niti većom upotrebom, iz čega zaključuje da se radi o ulaganju "prilično špekulativnog karaktera".

Bloomberg Chartmaker

Bloomberg Chartmaker

Špekulativnim ulaganjem investicije u kriptovalute naziva i Vladan Pavlović, koji u karakterizaciji odlazi i korak dalje. "Postoji permanentan rizik regulatornog udara, koji se ne može predvidjeti, cjenovna volatilnost je velika, rijetko ko sa sigurnošću može objasniti koji faktori pokreću vrijednost pojedinih kriptovaluta u datom momentu. Iz dosadašnjeg iskustva mogli smo vidjeti da je to obično neki 'hajp', medijska priča, ili logika krda", rekao je Pavlović.

Dok daljnje navođenje negativnih strana ulaganja u digitalnu imovinu može djelovati kao šutiranje nekoga ko je već na zemlji, ne možemo da ne pomenemo i upozorenje o kriptovalutama koje je redakciji poslala NBS.

"Svako ko ulaže u ove valute ili obavlja bilo koje druge aktivnosti s njima to čini na sopstvenu odgovornost i samostalno snosi rizik od gubitka. Najnovija dešavanja na globalnom nivou samo su pokazala da su ranija upozorenja Narodne banke Srbije o rizicima ulaganja u virtuelne valute bila potpuno opravdana", rekli su iz NBS-a, dodavši da kriptovalute "nemaju nikakve prednosti kao sredstvo plaćanja".

Štimanje po mjeri

Svi sagovornici su se složili o još jednoj stvari, a to je da se svi vodiči za ulaganje moraju shvatiti kao smjernice i informatori, jer će svako ulaganje zavisiti od niza faktora koji se tiču individualnih karakteristika investitora.

"Optimalni portfolio ulaganja je svaki onaj koji je prilagođen sklonostima i preferencijama ulagača, a poželjno je da se ostvari određeni stepen diversifikacije", rekao je Gujaničić, a Rakočević je dodao da je broker kao krojač koji portfolio "pravi po mjeri" svakog klijenta koji se obrati brokersko-dilerskom društvu.

Vladan Pavlović je rekao da bi u idealnom scenariju najčešći vidovi ulaganja u Srbiji bili upravo oni koji su sada najmanje zastupljeni. Njegov prezimenjak Vladimir zaključuje da je ključna riječ "diversifikacija".

"U idealnom scenariju, investicioni portfolio bi trebao da ima ulaganja u nepokretnosti, akcije, obveznice, bankarske depozite i investicione fondove koji mogu pokriti alternativne investicije", zaključio je izvršni direktor WM Equity Partnersa.

.png)