Michael Klein, imenovani izvršni direktor u okviru Credit Suisse Group AG zadužen za stvaranje novog entiteta za investiciono bankarstvo na osnovama poljuljane grupe, možda će imati poteškoće da ostvari svoj san o izgradnji novog CS First Bostona dok se švajcarski kreditor približava prinudnoj prodaji UBS Group AG.

UBS pokazuje slab apetit za poslovanje Credit Suissea u oblasti investicionog bankarstva, kao dio preuzimanja uz posredovanje vlade, postavljajući planove da pravno i operativno odvoji taj posao i na kraju njegovu budućnost stavi pod sumnju.

Klein i drugi su već razgovarali sa zainteresovanim stranama dok su pokušavali da pronađu investitore za posao. Dešavanja posljednjih nekoliko dana mogla bi da prinude ubrzanje razvoja situacije u pokušaju da se očuvaju napori za izdvajanje, tvrde ljudi koji su upoznati sa tim. Credit Suisse je prošle godine saopštio da ima obavezu od 500 miliona dolara od potencijalnog ulagača u CS First Boston, ali nikada nije imenovao investitora.

Rizičnije investiciono-bankarske i trgovačke operacije postale su ključna tačka u pregovorima o UBS-ovom preuzimanju, prenio je ranije Bloomberg. U jednom scenariju, UBS bi mogao da traži da se proda ili povuče dio operacija investicionog bankarstva, kažu obaviješteni ljudi.

Napori da se izdvoji CS First Boston još su bili u ranoj fazi kako se Credit Suisse počeo ponono suočavati s krizom povjerenja ove nedjelje. Odvajanje je predstavljalo centralni dio dešavanja u problematičnom švajcarskom kreditoru u restrukturiranju i pokušaj da se zaštite i razviju njegovi najuspješniji poslovi u oblasti investicionog bankarstva, kao što je savjetovanje o spajanjima i akvizicijama. Izvršni direktor Ulrich Koerner rekao je ranije ove nedjelje da kompanija razmatra potencijalnu inicijalnu javnu ponudu za taj ogranak poslovanja 2025. godine i da ima nekoliko strana koje su zainteresovane da postanu investitori.

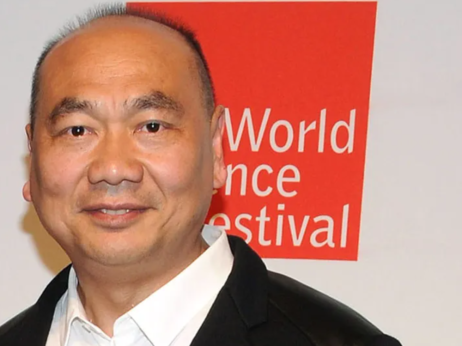

Credit Suisse je prošle godine angažovao člana upravnog odbora i dugogodišnjeg ugovarača poslova Kleina da vodi CS First Boston, koji će ispustiti priliku za veliku zaradu ako ugovor ne uspije. Odstupio je iz nadzornog odbora i nedavno je prodao svoju investicionu firmu banci u ugovoru od 210 miliona dolara koji tek treba da se zaključi.

Scenario raspada

Bloomberg

Bloomberg

U scenariju raspada, Credit Suisse možda zadrži želju da izdvoji investicionu banku i čak bi mogao da pokuša da ubrza realizaciju te težnje, rekla je osoba upoznata sa dešavanjima, tražeći da ne bude imenovana. Takav potez bi vjerovatno bio komplikovan i zahtijevao bi podršku regulatora, naveo je drugi sagovornik.

Drugi scenario bi bio da dijelovi investicione banke koji su bili predodređeni za First Boston završe u takozvanom bad banku (struktura korporacije koja izoluje nelikvidna i visokorizična sredstva, prim. prev.), da bi potom bili ugašeni, naveo je jedan od ljudi.

Portparoli UBS-a i Credit Suissea odbili su da komentarišu ovo pitanje. Kleinov portparol nije odmah dao komentar.

Situacija je privukla pažnju Wall Streeta kao razdvajanje poslovanja bez presedana u modernim finansijama i rijetki poslovni model koji je sadržao specijalizovanu savjetodavnu praksu sa potrebom za većim bilansom stanja za kako bi se podržala leveridžovana finansijska jedinica. Klein je obećao strukturu nalik partnerstvu koja je podsjetila na ranija vremena i dala šansu onima koji izvedu posao da se obogate.

Credit Suisse je u svom godišnjem izvještaju ove nedjelje naveo da će više rukovodstvo First Bostona posedovati čak petinu tog posla ako nastavi sa planovima za inicijalnu javnu ponudu. Zaposlenima bi se dodijelile određene akcije u CS First Boston, pri čemu bi proces sticanja trajao tri godine nakon javne ponude i akcije bi došle uz obavezu daljeg držanja u svom vlasništvu.

Između 50 i 100 postojećih direktora CS First Bostona bi bilo zainteresovano za partnerstvo u novoj organizacionoj strukturi, koja liči na one u bankama poput Goldman Sachs Group Inc., rekli su rukovodioci na nedavnom sastanku, prema riječima ljudi koji su prisustvovali okupljanju.

- U pisanju pomogla Gillian Tan.

.png)